জয়নাল আবেদীন খান, ঢাকা

ঋণ পুনঃ তফসিলের জন্য সরকারি ব্যাংকের দেওয়া বিশেষ সুযোগ নিতে ১ হাজার ২৫৩টি আবেদন জমা পড়েছে। এর মধ্যে প্রায় ৩০০ আবেদন প্রাথমিকভাবে বাছাই করা হয়েছে। এই আবেদনগুলোর বিষয়ে চূড়ান্ত সিদ্ধান্ত নিয়ে চলতি মাসে ব্যাংকগুলোর কাছে পাঠানো হবে।

এদিকে সুদ মওকুফের জন্য বিভিন্ন ব্যাংক ও আর্থিক প্রতিষ্ঠানে আড়াই হাজার আবেদন জমা পড়েছে। ব্যাংকগুলো নিজস্ব নীতি অনুযায়ী এসব আবেদন নিষ্পত্তি করবে। সংশ্লিষ্ট সূত্রে এসব তথ্য জানা গেছে।

করোনা মহামারি, রাজনৈতিক ও প্রাকৃতিকভাবে ক্ষতিগ্রস্ত দেশের তৈরি পোশাক, ভোগ্যপণ্য আমদানি, চামড়াসহ বৃহৎ শিল্প খাতের ব্যবসায়ী ও উদ্যোক্তাদের ঋণ পুনঃ তফসিলের এই বিশেষ সুযোগ দেওয়া হয়েছে।

সূত্র জানায়, দেশের বৃহত্তম করপোরেট ঋণখেলাপি প্রতিষ্ঠানকে মাত্র ১ শতাংশ এককালীন পরিশোধের মাধ্যমে ৩০০ প্রতিষ্ঠানকে ঋণ পুনঃ তফসিলের সুবিধা দিতে সিদ্ধান্ত নিয়েছে বাংলাদেশ ব্যাংক। এ সুবিধার আওতায় প্রতিষ্ঠানগুলো মাত্র ১ শতাংশ এককালীন (ডাউন পেমেন্ট) দিয়ে সর্বোচ্চ তিন বছরের গ্রেস পিরিয়ডে ১৫ বছর পর্যন্ত ঋণ পরিশোধের সুযোগ পেতে পারে। সর্বনিম্ন ৫০ কোটি টাকার ঋণ হলে পুনর্গঠনের আবেদনযোগ্য। কিন্তু ইচ্ছাকৃত খেলাপি কোনো প্রতিষ্ঠান ঋণ পুনর্গঠনের (পুনঃ তফসিল) সুযোগ পাবে না। বিষয়টি এ-সংক্রান্ত বাছাই কমিটি গুরুত্বের সঙ্গে দেখছে।

ব্যাংকাররা বলছেন, ঋণ পুনঃ তফসিলের এমন সুযোগ ব্যাংক খাতের ওপর নেতিবাচক প্রভাব ফেলতে পারে। খেলাপি ঋণ না কমে উল্টো বৃদ্ধির প্রবণতাকে উসকে দিতে পারে। এ সুবিধায় বাণিজ্যিক ব্যাংকগুলো ঋণ পুনঃ তফসিলের সুযোগ পেলেও এতে এগুলোর ক্যাশ-ম্যানেজমেন্টে নানা সমস্যা দেখা দিতে পারে।

তবে ব্যবসায়ীদের ধারণা, মার্কিন ডলারের মূল্যবৃদ্ধি, চড়া সুদহার, করোনা মহামারি এবং রাজনৈতিকভাবে ক্ষতিগ্রস্ত হওয়ার কারণে অনেক প্রতিষ্ঠান ঋণখেলাপি হয়ে পড়েছে। এই সুবিধা পেলে প্রতিষ্ঠানগুলো ঘুরে দাঁড়ানোর সুযোগ পাবে। যার প্রভাব দেশের জনজীবনে প্রতিফলিত হবে।

এ-সংক্রান্ত বাছাই কমিটির একজন সদস্য নাম প্রকাশ না করার শর্তে বলেন, ১ হাজার ২৫০টি আবেদন জমা পড়েছে। সেগুলো পর্যালোচনা করে সিদ্ধান্ত নেওয়া অনেক সময়ের ব্যাপার। পুনঃ তফসিলের প্রতিটি আবেদনের বিষয় ও প্রেক্ষাপট ভিন্ন। আবার এমন অনেকে আবেদন করেছেন, যাঁরা ইচ্ছাকৃত ঋণখেলাপি। কিছু আবেদন আছে, যেগুলো ব্যাংক নিজেই চাইলে পুনঃ তফসিল করতে পারে। আবার কেউ কেউ সুদ মওকুফের আবেদন করেছেন, যা এই কমিটির এখতিয়ারের বাইরে। এ অবস্থায় যৌক্তিক কারণে খেলাপি গ্রাহকের আবেদন বাছাই করা চ্যালেঞ্জিং বিষয়।

এ বিষয়ে জানতে চাইলে মিউচুয়াল ট্রাস্ট ব্যাংকের ব্যবস্থাপনা পরিচালক ও প্রধান নির্বাহী কর্মকর্তা সৈয়দ মাহবুবুর রহমান বলেন, বাংলাদেশ ব্যাংক অডিট প্রতিষ্ঠানের প্রতিবেদনের ভিত্তিতে প্রতিষ্ঠানগুলোকে এই অনুমতি দিয়েছে। কেন্দ্রীয় ব্যাংকের নির্দেশনা অনুযায়ী এখন ব্যাংকগুলো সিদ্ধান্ত নেবে ঋণ পুনঃ তফসিল করবে কি না। ঋণ পুনঃ তফসিল করা হলে ব্যাংকগুলোর নগদ প্রবাহ ক্ষতিগ্রস্ত হতে পারে।

ঋণ পুনঃ তফসিলের আবেদন করা ক্ষতিগ্রস্ত একজন ব্যবসায়ী নাম প্রকাশ না করার শর্তে বলেন, শত শত ব্যবসায়ী নিজের আবেদন বাছাই করাতে তোড়জোড় শুরু করেছেন। দৌড়ঝাঁপের পর কমিটির সভায় তাঁর আবেদন বাছাই হয়েছে। সভার সিদ্ধান্ত অনুযায়ী তাঁর ঋণ পুনর্গঠন হওয়ার কথা। দুটি ব্যাংক ঋণ পুনর্গঠনে এগিয়ে এলেও ঋণদাতা অন্য ব্যাংক ও আর্থিক প্রতিষ্ঠান এখনো সাড়া দেয়নি। এ কারণে কমিটির সভায় বাছাইয়ের পরও ঋণখেলাপি পরিচয় থেকে নিষ্কৃতি মিলছে না। যত দ্রুত খেলাপিমুক্ত হওয়া যায়, তত মঙ্গল। দিন যত যাচ্ছে, বন্ধ কারখানার পরিস্থিতির অবনতি হচ্ছে। ঋণ পুনর্গঠনের সিদ্ধান্ত যদি নেওয়া হয়, তবে তা দ্রুততম সময়েই হওয়া দরকার। অন্যথায় পুনর্গঠনের সুযোগ পেলেও সেটি কোনো কাজে লাগবে না।

বাংলাদেশ ব্যাংকের গভর্নর ড. আহসান এইচ মনসুর বলেন, ঋণ পুনঃ তফসিলের ১ হাজার ২৫০ আবেদন জমা পড়েছে। সেখান থেকে ২৫০টি বাছাই করা হয়েছে।

ব্যাংক আটকে যাওয়া ঋণ সুদসহ আদায়ের চেষ্টা করে। এই আলাপ-আলোচনায় প্রায় সব ঋণের ক্ষেত্রে গ্রাহকেরা সুদ মওকুফের শর্ত জুড়ে দেন। গ্রাহক মনে করেন, ব্যাংক সহযোগিতা করতে চাইলে সুদ মওকুফ হয়ে যায়। পরিচালনা পর্ষদ চাইলে সুদ মওকুফ করতে পারে। সূত্র জানায়, সম্প্রতি সুদ মওকুফের আড়াই হাজার আবেদন বাণিজ্যিক ব্যাংকগুলোতে জমা পড়েছে। যা ব্যাংক নিজের মতো করে চূড়ান্ত করবে। এখানে বাংলাদেশ ব্যাংকের কোনো নির্দেশনা লাগে না।

ব্যাংকিং কোম্পানি আইন, ১৯৯১-এর ধারা-৪৯ (চ)-তে বলা হয়েছে, ‘ঋণ শৃঙ্খলার স্বার্থে বাংলাদেশ ব্যাংক সাধারণভাবে সকল ব্যাংক-কোম্পানি বা কোনো বিশেষ ব্যাংক-কোম্পানি বা বিশেষ শ্রেণির ব্যাংক-কোম্পানির জন্য ঋণ শ্রেণিকরণ ও সঞ্চিতি সংরক্ষণ, ঋণ মওকুফ, পুনঃ তফসিলীকরণ কিংবা পুনর্গঠন-সংক্রান্ত বিষয়সমূহে বাধ্যতামূলকভাবে অনুসরণীয় নির্দেশ প্রদান করতে পারবে।’

জানতে চাইলে বাংলাদেশ ব্যাংকের নির্বাহী পরিচালক ও মুখপাত্র আরিফ হোসেন খান আজকের পত্রিকাকে বলেন, দেশের স্বার্থ বিবেচনায় ঋণ পুনঃ তফসিলে গঠিত কমিটির যাচাই-বাছাইয়ের পর এই সিদ্ধান্ত নেওয়া হয়েছে। তবে এখনো চূড়ান্ত হয়নি। গভর্নর নিজেই সংবাদ সম্মেলনে এ বিষয়ে স্পষ্ট বক্তব্য দিয়েছেন। তবে ঋণ পুনঃ তফসিলের বিষয়ে পুরো কাজ করবে সংশ্লিষ্ট ব্যাংকগুলো। তাদের গ্রাহক তারা ভালো করে ডিল করতে পারবে। সুদ মওকুফের বিষয়টি ব্যাংকের নিজস্ব ইস্যু।

আরও খবর পড়ুন:

ঋণ পুনঃ তফসিলের জন্য সরকারি ব্যাংকের দেওয়া বিশেষ সুযোগ নিতে ১ হাজার ২৫৩টি আবেদন জমা পড়েছে। এর মধ্যে প্রায় ৩০০ আবেদন প্রাথমিকভাবে বাছাই করা হয়েছে। এই আবেদনগুলোর বিষয়ে চূড়ান্ত সিদ্ধান্ত নিয়ে চলতি মাসে ব্যাংকগুলোর কাছে পাঠানো হবে।

এদিকে সুদ মওকুফের জন্য বিভিন্ন ব্যাংক ও আর্থিক প্রতিষ্ঠানে আড়াই হাজার আবেদন জমা পড়েছে। ব্যাংকগুলো নিজস্ব নীতি অনুযায়ী এসব আবেদন নিষ্পত্তি করবে। সংশ্লিষ্ট সূত্রে এসব তথ্য জানা গেছে।

করোনা মহামারি, রাজনৈতিক ও প্রাকৃতিকভাবে ক্ষতিগ্রস্ত দেশের তৈরি পোশাক, ভোগ্যপণ্য আমদানি, চামড়াসহ বৃহৎ শিল্প খাতের ব্যবসায়ী ও উদ্যোক্তাদের ঋণ পুনঃ তফসিলের এই বিশেষ সুযোগ দেওয়া হয়েছে।

সূত্র জানায়, দেশের বৃহত্তম করপোরেট ঋণখেলাপি প্রতিষ্ঠানকে মাত্র ১ শতাংশ এককালীন পরিশোধের মাধ্যমে ৩০০ প্রতিষ্ঠানকে ঋণ পুনঃ তফসিলের সুবিধা দিতে সিদ্ধান্ত নিয়েছে বাংলাদেশ ব্যাংক। এ সুবিধার আওতায় প্রতিষ্ঠানগুলো মাত্র ১ শতাংশ এককালীন (ডাউন পেমেন্ট) দিয়ে সর্বোচ্চ তিন বছরের গ্রেস পিরিয়ডে ১৫ বছর পর্যন্ত ঋণ পরিশোধের সুযোগ পেতে পারে। সর্বনিম্ন ৫০ কোটি টাকার ঋণ হলে পুনর্গঠনের আবেদনযোগ্য। কিন্তু ইচ্ছাকৃত খেলাপি কোনো প্রতিষ্ঠান ঋণ পুনর্গঠনের (পুনঃ তফসিল) সুযোগ পাবে না। বিষয়টি এ-সংক্রান্ত বাছাই কমিটি গুরুত্বের সঙ্গে দেখছে।

ব্যাংকাররা বলছেন, ঋণ পুনঃ তফসিলের এমন সুযোগ ব্যাংক খাতের ওপর নেতিবাচক প্রভাব ফেলতে পারে। খেলাপি ঋণ না কমে উল্টো বৃদ্ধির প্রবণতাকে উসকে দিতে পারে। এ সুবিধায় বাণিজ্যিক ব্যাংকগুলো ঋণ পুনঃ তফসিলের সুযোগ পেলেও এতে এগুলোর ক্যাশ-ম্যানেজমেন্টে নানা সমস্যা দেখা দিতে পারে।

তবে ব্যবসায়ীদের ধারণা, মার্কিন ডলারের মূল্যবৃদ্ধি, চড়া সুদহার, করোনা মহামারি এবং রাজনৈতিকভাবে ক্ষতিগ্রস্ত হওয়ার কারণে অনেক প্রতিষ্ঠান ঋণখেলাপি হয়ে পড়েছে। এই সুবিধা পেলে প্রতিষ্ঠানগুলো ঘুরে দাঁড়ানোর সুযোগ পাবে। যার প্রভাব দেশের জনজীবনে প্রতিফলিত হবে।

এ-সংক্রান্ত বাছাই কমিটির একজন সদস্য নাম প্রকাশ না করার শর্তে বলেন, ১ হাজার ২৫০টি আবেদন জমা পড়েছে। সেগুলো পর্যালোচনা করে সিদ্ধান্ত নেওয়া অনেক সময়ের ব্যাপার। পুনঃ তফসিলের প্রতিটি আবেদনের বিষয় ও প্রেক্ষাপট ভিন্ন। আবার এমন অনেকে আবেদন করেছেন, যাঁরা ইচ্ছাকৃত ঋণখেলাপি। কিছু আবেদন আছে, যেগুলো ব্যাংক নিজেই চাইলে পুনঃ তফসিল করতে পারে। আবার কেউ কেউ সুদ মওকুফের আবেদন করেছেন, যা এই কমিটির এখতিয়ারের বাইরে। এ অবস্থায় যৌক্তিক কারণে খেলাপি গ্রাহকের আবেদন বাছাই করা চ্যালেঞ্জিং বিষয়।

এ বিষয়ে জানতে চাইলে মিউচুয়াল ট্রাস্ট ব্যাংকের ব্যবস্থাপনা পরিচালক ও প্রধান নির্বাহী কর্মকর্তা সৈয়দ মাহবুবুর রহমান বলেন, বাংলাদেশ ব্যাংক অডিট প্রতিষ্ঠানের প্রতিবেদনের ভিত্তিতে প্রতিষ্ঠানগুলোকে এই অনুমতি দিয়েছে। কেন্দ্রীয় ব্যাংকের নির্দেশনা অনুযায়ী এখন ব্যাংকগুলো সিদ্ধান্ত নেবে ঋণ পুনঃ তফসিল করবে কি না। ঋণ পুনঃ তফসিল করা হলে ব্যাংকগুলোর নগদ প্রবাহ ক্ষতিগ্রস্ত হতে পারে।

ঋণ পুনঃ তফসিলের আবেদন করা ক্ষতিগ্রস্ত একজন ব্যবসায়ী নাম প্রকাশ না করার শর্তে বলেন, শত শত ব্যবসায়ী নিজের আবেদন বাছাই করাতে তোড়জোড় শুরু করেছেন। দৌড়ঝাঁপের পর কমিটির সভায় তাঁর আবেদন বাছাই হয়েছে। সভার সিদ্ধান্ত অনুযায়ী তাঁর ঋণ পুনর্গঠন হওয়ার কথা। দুটি ব্যাংক ঋণ পুনর্গঠনে এগিয়ে এলেও ঋণদাতা অন্য ব্যাংক ও আর্থিক প্রতিষ্ঠান এখনো সাড়া দেয়নি। এ কারণে কমিটির সভায় বাছাইয়ের পরও ঋণখেলাপি পরিচয় থেকে নিষ্কৃতি মিলছে না। যত দ্রুত খেলাপিমুক্ত হওয়া যায়, তত মঙ্গল। দিন যত যাচ্ছে, বন্ধ কারখানার পরিস্থিতির অবনতি হচ্ছে। ঋণ পুনর্গঠনের সিদ্ধান্ত যদি নেওয়া হয়, তবে তা দ্রুততম সময়েই হওয়া দরকার। অন্যথায় পুনর্গঠনের সুযোগ পেলেও সেটি কোনো কাজে লাগবে না।

বাংলাদেশ ব্যাংকের গভর্নর ড. আহসান এইচ মনসুর বলেন, ঋণ পুনঃ তফসিলের ১ হাজার ২৫০ আবেদন জমা পড়েছে। সেখান থেকে ২৫০টি বাছাই করা হয়েছে।

ব্যাংক আটকে যাওয়া ঋণ সুদসহ আদায়ের চেষ্টা করে। এই আলাপ-আলোচনায় প্রায় সব ঋণের ক্ষেত্রে গ্রাহকেরা সুদ মওকুফের শর্ত জুড়ে দেন। গ্রাহক মনে করেন, ব্যাংক সহযোগিতা করতে চাইলে সুদ মওকুফ হয়ে যায়। পরিচালনা পর্ষদ চাইলে সুদ মওকুফ করতে পারে। সূত্র জানায়, সম্প্রতি সুদ মওকুফের আড়াই হাজার আবেদন বাণিজ্যিক ব্যাংকগুলোতে জমা পড়েছে। যা ব্যাংক নিজের মতো করে চূড়ান্ত করবে। এখানে বাংলাদেশ ব্যাংকের কোনো নির্দেশনা লাগে না।

ব্যাংকিং কোম্পানি আইন, ১৯৯১-এর ধারা-৪৯ (চ)-তে বলা হয়েছে, ‘ঋণ শৃঙ্খলার স্বার্থে বাংলাদেশ ব্যাংক সাধারণভাবে সকল ব্যাংক-কোম্পানি বা কোনো বিশেষ ব্যাংক-কোম্পানি বা বিশেষ শ্রেণির ব্যাংক-কোম্পানির জন্য ঋণ শ্রেণিকরণ ও সঞ্চিতি সংরক্ষণ, ঋণ মওকুফ, পুনঃ তফসিলীকরণ কিংবা পুনর্গঠন-সংক্রান্ত বিষয়সমূহে বাধ্যতামূলকভাবে অনুসরণীয় নির্দেশ প্রদান করতে পারবে।’

জানতে চাইলে বাংলাদেশ ব্যাংকের নির্বাহী পরিচালক ও মুখপাত্র আরিফ হোসেন খান আজকের পত্রিকাকে বলেন, দেশের স্বার্থ বিবেচনায় ঋণ পুনঃ তফসিলে গঠিত কমিটির যাচাই-বাছাইয়ের পর এই সিদ্ধান্ত নেওয়া হয়েছে। তবে এখনো চূড়ান্ত হয়নি। গভর্নর নিজেই সংবাদ সম্মেলনে এ বিষয়ে স্পষ্ট বক্তব্য দিয়েছেন। তবে ঋণ পুনঃ তফসিলের বিষয়ে পুরো কাজ করবে সংশ্লিষ্ট ব্যাংকগুলো। তাদের গ্রাহক তারা ভালো করে ডিল করতে পারবে। সুদ মওকুফের বিষয়টি ব্যাংকের নিজস্ব ইস্যু।

আরও খবর পড়ুন:

জয়নাল আবেদীন খান, ঢাকা

ঋণ পুনঃ তফসিলের জন্য সরকারি ব্যাংকের দেওয়া বিশেষ সুযোগ নিতে ১ হাজার ২৫৩টি আবেদন জমা পড়েছে। এর মধ্যে প্রায় ৩০০ আবেদন প্রাথমিকভাবে বাছাই করা হয়েছে। এই আবেদনগুলোর বিষয়ে চূড়ান্ত সিদ্ধান্ত নিয়ে চলতি মাসে ব্যাংকগুলোর কাছে পাঠানো হবে।

এদিকে সুদ মওকুফের জন্য বিভিন্ন ব্যাংক ও আর্থিক প্রতিষ্ঠানে আড়াই হাজার আবেদন জমা পড়েছে। ব্যাংকগুলো নিজস্ব নীতি অনুযায়ী এসব আবেদন নিষ্পত্তি করবে। সংশ্লিষ্ট সূত্রে এসব তথ্য জানা গেছে।

করোনা মহামারি, রাজনৈতিক ও প্রাকৃতিকভাবে ক্ষতিগ্রস্ত দেশের তৈরি পোশাক, ভোগ্যপণ্য আমদানি, চামড়াসহ বৃহৎ শিল্প খাতের ব্যবসায়ী ও উদ্যোক্তাদের ঋণ পুনঃ তফসিলের এই বিশেষ সুযোগ দেওয়া হয়েছে।

সূত্র জানায়, দেশের বৃহত্তম করপোরেট ঋণখেলাপি প্রতিষ্ঠানকে মাত্র ১ শতাংশ এককালীন পরিশোধের মাধ্যমে ৩০০ প্রতিষ্ঠানকে ঋণ পুনঃ তফসিলের সুবিধা দিতে সিদ্ধান্ত নিয়েছে বাংলাদেশ ব্যাংক। এ সুবিধার আওতায় প্রতিষ্ঠানগুলো মাত্র ১ শতাংশ এককালীন (ডাউন পেমেন্ট) দিয়ে সর্বোচ্চ তিন বছরের গ্রেস পিরিয়ডে ১৫ বছর পর্যন্ত ঋণ পরিশোধের সুযোগ পেতে পারে। সর্বনিম্ন ৫০ কোটি টাকার ঋণ হলে পুনর্গঠনের আবেদনযোগ্য। কিন্তু ইচ্ছাকৃত খেলাপি কোনো প্রতিষ্ঠান ঋণ পুনর্গঠনের (পুনঃ তফসিল) সুযোগ পাবে না। বিষয়টি এ-সংক্রান্ত বাছাই কমিটি গুরুত্বের সঙ্গে দেখছে।

ব্যাংকাররা বলছেন, ঋণ পুনঃ তফসিলের এমন সুযোগ ব্যাংক খাতের ওপর নেতিবাচক প্রভাব ফেলতে পারে। খেলাপি ঋণ না কমে উল্টো বৃদ্ধির প্রবণতাকে উসকে দিতে পারে। এ সুবিধায় বাণিজ্যিক ব্যাংকগুলো ঋণ পুনঃ তফসিলের সুযোগ পেলেও এতে এগুলোর ক্যাশ-ম্যানেজমেন্টে নানা সমস্যা দেখা দিতে পারে।

তবে ব্যবসায়ীদের ধারণা, মার্কিন ডলারের মূল্যবৃদ্ধি, চড়া সুদহার, করোনা মহামারি এবং রাজনৈতিকভাবে ক্ষতিগ্রস্ত হওয়ার কারণে অনেক প্রতিষ্ঠান ঋণখেলাপি হয়ে পড়েছে। এই সুবিধা পেলে প্রতিষ্ঠানগুলো ঘুরে দাঁড়ানোর সুযোগ পাবে। যার প্রভাব দেশের জনজীবনে প্রতিফলিত হবে।

এ-সংক্রান্ত বাছাই কমিটির একজন সদস্য নাম প্রকাশ না করার শর্তে বলেন, ১ হাজার ২৫০টি আবেদন জমা পড়েছে। সেগুলো পর্যালোচনা করে সিদ্ধান্ত নেওয়া অনেক সময়ের ব্যাপার। পুনঃ তফসিলের প্রতিটি আবেদনের বিষয় ও প্রেক্ষাপট ভিন্ন। আবার এমন অনেকে আবেদন করেছেন, যাঁরা ইচ্ছাকৃত ঋণখেলাপি। কিছু আবেদন আছে, যেগুলো ব্যাংক নিজেই চাইলে পুনঃ তফসিল করতে পারে। আবার কেউ কেউ সুদ মওকুফের আবেদন করেছেন, যা এই কমিটির এখতিয়ারের বাইরে। এ অবস্থায় যৌক্তিক কারণে খেলাপি গ্রাহকের আবেদন বাছাই করা চ্যালেঞ্জিং বিষয়।

এ বিষয়ে জানতে চাইলে মিউচুয়াল ট্রাস্ট ব্যাংকের ব্যবস্থাপনা পরিচালক ও প্রধান নির্বাহী কর্মকর্তা সৈয়দ মাহবুবুর রহমান বলেন, বাংলাদেশ ব্যাংক অডিট প্রতিষ্ঠানের প্রতিবেদনের ভিত্তিতে প্রতিষ্ঠানগুলোকে এই অনুমতি দিয়েছে। কেন্দ্রীয় ব্যাংকের নির্দেশনা অনুযায়ী এখন ব্যাংকগুলো সিদ্ধান্ত নেবে ঋণ পুনঃ তফসিল করবে কি না। ঋণ পুনঃ তফসিল করা হলে ব্যাংকগুলোর নগদ প্রবাহ ক্ষতিগ্রস্ত হতে পারে।

ঋণ পুনঃ তফসিলের আবেদন করা ক্ষতিগ্রস্ত একজন ব্যবসায়ী নাম প্রকাশ না করার শর্তে বলেন, শত শত ব্যবসায়ী নিজের আবেদন বাছাই করাতে তোড়জোড় শুরু করেছেন। দৌড়ঝাঁপের পর কমিটির সভায় তাঁর আবেদন বাছাই হয়েছে। সভার সিদ্ধান্ত অনুযায়ী তাঁর ঋণ পুনর্গঠন হওয়ার কথা। দুটি ব্যাংক ঋণ পুনর্গঠনে এগিয়ে এলেও ঋণদাতা অন্য ব্যাংক ও আর্থিক প্রতিষ্ঠান এখনো সাড়া দেয়নি। এ কারণে কমিটির সভায় বাছাইয়ের পরও ঋণখেলাপি পরিচয় থেকে নিষ্কৃতি মিলছে না। যত দ্রুত খেলাপিমুক্ত হওয়া যায়, তত মঙ্গল। দিন যত যাচ্ছে, বন্ধ কারখানার পরিস্থিতির অবনতি হচ্ছে। ঋণ পুনর্গঠনের সিদ্ধান্ত যদি নেওয়া হয়, তবে তা দ্রুততম সময়েই হওয়া দরকার। অন্যথায় পুনর্গঠনের সুযোগ পেলেও সেটি কোনো কাজে লাগবে না।

বাংলাদেশ ব্যাংকের গভর্নর ড. আহসান এইচ মনসুর বলেন, ঋণ পুনঃ তফসিলের ১ হাজার ২৫০ আবেদন জমা পড়েছে। সেখান থেকে ২৫০টি বাছাই করা হয়েছে।

ব্যাংক আটকে যাওয়া ঋণ সুদসহ আদায়ের চেষ্টা করে। এই আলাপ-আলোচনায় প্রায় সব ঋণের ক্ষেত্রে গ্রাহকেরা সুদ মওকুফের শর্ত জুড়ে দেন। গ্রাহক মনে করেন, ব্যাংক সহযোগিতা করতে চাইলে সুদ মওকুফ হয়ে যায়। পরিচালনা পর্ষদ চাইলে সুদ মওকুফ করতে পারে। সূত্র জানায়, সম্প্রতি সুদ মওকুফের আড়াই হাজার আবেদন বাণিজ্যিক ব্যাংকগুলোতে জমা পড়েছে। যা ব্যাংক নিজের মতো করে চূড়ান্ত করবে। এখানে বাংলাদেশ ব্যাংকের কোনো নির্দেশনা লাগে না।

ব্যাংকিং কোম্পানি আইন, ১৯৯১-এর ধারা-৪৯ (চ)-তে বলা হয়েছে, ‘ঋণ শৃঙ্খলার স্বার্থে বাংলাদেশ ব্যাংক সাধারণভাবে সকল ব্যাংক-কোম্পানি বা কোনো বিশেষ ব্যাংক-কোম্পানি বা বিশেষ শ্রেণির ব্যাংক-কোম্পানির জন্য ঋণ শ্রেণিকরণ ও সঞ্চিতি সংরক্ষণ, ঋণ মওকুফ, পুনঃ তফসিলীকরণ কিংবা পুনর্গঠন-সংক্রান্ত বিষয়সমূহে বাধ্যতামূলকভাবে অনুসরণীয় নির্দেশ প্রদান করতে পারবে।’

জানতে চাইলে বাংলাদেশ ব্যাংকের নির্বাহী পরিচালক ও মুখপাত্র আরিফ হোসেন খান আজকের পত্রিকাকে বলেন, দেশের স্বার্থ বিবেচনায় ঋণ পুনঃ তফসিলে গঠিত কমিটির যাচাই-বাছাইয়ের পর এই সিদ্ধান্ত নেওয়া হয়েছে। তবে এখনো চূড়ান্ত হয়নি। গভর্নর নিজেই সংবাদ সম্মেলনে এ বিষয়ে স্পষ্ট বক্তব্য দিয়েছেন। তবে ঋণ পুনঃ তফসিলের বিষয়ে পুরো কাজ করবে সংশ্লিষ্ট ব্যাংকগুলো। তাদের গ্রাহক তারা ভালো করে ডিল করতে পারবে। সুদ মওকুফের বিষয়টি ব্যাংকের নিজস্ব ইস্যু।

আরও খবর পড়ুন:

ঋণ পুনঃ তফসিলের জন্য সরকারি ব্যাংকের দেওয়া বিশেষ সুযোগ নিতে ১ হাজার ২৫৩টি আবেদন জমা পড়েছে। এর মধ্যে প্রায় ৩০০ আবেদন প্রাথমিকভাবে বাছাই করা হয়েছে। এই আবেদনগুলোর বিষয়ে চূড়ান্ত সিদ্ধান্ত নিয়ে চলতি মাসে ব্যাংকগুলোর কাছে পাঠানো হবে।

এদিকে সুদ মওকুফের জন্য বিভিন্ন ব্যাংক ও আর্থিক প্রতিষ্ঠানে আড়াই হাজার আবেদন জমা পড়েছে। ব্যাংকগুলো নিজস্ব নীতি অনুযায়ী এসব আবেদন নিষ্পত্তি করবে। সংশ্লিষ্ট সূত্রে এসব তথ্য জানা গেছে।

করোনা মহামারি, রাজনৈতিক ও প্রাকৃতিকভাবে ক্ষতিগ্রস্ত দেশের তৈরি পোশাক, ভোগ্যপণ্য আমদানি, চামড়াসহ বৃহৎ শিল্প খাতের ব্যবসায়ী ও উদ্যোক্তাদের ঋণ পুনঃ তফসিলের এই বিশেষ সুযোগ দেওয়া হয়েছে।

সূত্র জানায়, দেশের বৃহত্তম করপোরেট ঋণখেলাপি প্রতিষ্ঠানকে মাত্র ১ শতাংশ এককালীন পরিশোধের মাধ্যমে ৩০০ প্রতিষ্ঠানকে ঋণ পুনঃ তফসিলের সুবিধা দিতে সিদ্ধান্ত নিয়েছে বাংলাদেশ ব্যাংক। এ সুবিধার আওতায় প্রতিষ্ঠানগুলো মাত্র ১ শতাংশ এককালীন (ডাউন পেমেন্ট) দিয়ে সর্বোচ্চ তিন বছরের গ্রেস পিরিয়ডে ১৫ বছর পর্যন্ত ঋণ পরিশোধের সুযোগ পেতে পারে। সর্বনিম্ন ৫০ কোটি টাকার ঋণ হলে পুনর্গঠনের আবেদনযোগ্য। কিন্তু ইচ্ছাকৃত খেলাপি কোনো প্রতিষ্ঠান ঋণ পুনর্গঠনের (পুনঃ তফসিল) সুযোগ পাবে না। বিষয়টি এ-সংক্রান্ত বাছাই কমিটি গুরুত্বের সঙ্গে দেখছে।

ব্যাংকাররা বলছেন, ঋণ পুনঃ তফসিলের এমন সুযোগ ব্যাংক খাতের ওপর নেতিবাচক প্রভাব ফেলতে পারে। খেলাপি ঋণ না কমে উল্টো বৃদ্ধির প্রবণতাকে উসকে দিতে পারে। এ সুবিধায় বাণিজ্যিক ব্যাংকগুলো ঋণ পুনঃ তফসিলের সুযোগ পেলেও এতে এগুলোর ক্যাশ-ম্যানেজমেন্টে নানা সমস্যা দেখা দিতে পারে।

তবে ব্যবসায়ীদের ধারণা, মার্কিন ডলারের মূল্যবৃদ্ধি, চড়া সুদহার, করোনা মহামারি এবং রাজনৈতিকভাবে ক্ষতিগ্রস্ত হওয়ার কারণে অনেক প্রতিষ্ঠান ঋণখেলাপি হয়ে পড়েছে। এই সুবিধা পেলে প্রতিষ্ঠানগুলো ঘুরে দাঁড়ানোর সুযোগ পাবে। যার প্রভাব দেশের জনজীবনে প্রতিফলিত হবে।

এ-সংক্রান্ত বাছাই কমিটির একজন সদস্য নাম প্রকাশ না করার শর্তে বলেন, ১ হাজার ২৫০টি আবেদন জমা পড়েছে। সেগুলো পর্যালোচনা করে সিদ্ধান্ত নেওয়া অনেক সময়ের ব্যাপার। পুনঃ তফসিলের প্রতিটি আবেদনের বিষয় ও প্রেক্ষাপট ভিন্ন। আবার এমন অনেকে আবেদন করেছেন, যাঁরা ইচ্ছাকৃত ঋণখেলাপি। কিছু আবেদন আছে, যেগুলো ব্যাংক নিজেই চাইলে পুনঃ তফসিল করতে পারে। আবার কেউ কেউ সুদ মওকুফের আবেদন করেছেন, যা এই কমিটির এখতিয়ারের বাইরে। এ অবস্থায় যৌক্তিক কারণে খেলাপি গ্রাহকের আবেদন বাছাই করা চ্যালেঞ্জিং বিষয়।

এ বিষয়ে জানতে চাইলে মিউচুয়াল ট্রাস্ট ব্যাংকের ব্যবস্থাপনা পরিচালক ও প্রধান নির্বাহী কর্মকর্তা সৈয়দ মাহবুবুর রহমান বলেন, বাংলাদেশ ব্যাংক অডিট প্রতিষ্ঠানের প্রতিবেদনের ভিত্তিতে প্রতিষ্ঠানগুলোকে এই অনুমতি দিয়েছে। কেন্দ্রীয় ব্যাংকের নির্দেশনা অনুযায়ী এখন ব্যাংকগুলো সিদ্ধান্ত নেবে ঋণ পুনঃ তফসিল করবে কি না। ঋণ পুনঃ তফসিল করা হলে ব্যাংকগুলোর নগদ প্রবাহ ক্ষতিগ্রস্ত হতে পারে।

ঋণ পুনঃ তফসিলের আবেদন করা ক্ষতিগ্রস্ত একজন ব্যবসায়ী নাম প্রকাশ না করার শর্তে বলেন, শত শত ব্যবসায়ী নিজের আবেদন বাছাই করাতে তোড়জোড় শুরু করেছেন। দৌড়ঝাঁপের পর কমিটির সভায় তাঁর আবেদন বাছাই হয়েছে। সভার সিদ্ধান্ত অনুযায়ী তাঁর ঋণ পুনর্গঠন হওয়ার কথা। দুটি ব্যাংক ঋণ পুনর্গঠনে এগিয়ে এলেও ঋণদাতা অন্য ব্যাংক ও আর্থিক প্রতিষ্ঠান এখনো সাড়া দেয়নি। এ কারণে কমিটির সভায় বাছাইয়ের পরও ঋণখেলাপি পরিচয় থেকে নিষ্কৃতি মিলছে না। যত দ্রুত খেলাপিমুক্ত হওয়া যায়, তত মঙ্গল। দিন যত যাচ্ছে, বন্ধ কারখানার পরিস্থিতির অবনতি হচ্ছে। ঋণ পুনর্গঠনের সিদ্ধান্ত যদি নেওয়া হয়, তবে তা দ্রুততম সময়েই হওয়া দরকার। অন্যথায় পুনর্গঠনের সুযোগ পেলেও সেটি কোনো কাজে লাগবে না।

বাংলাদেশ ব্যাংকের গভর্নর ড. আহসান এইচ মনসুর বলেন, ঋণ পুনঃ তফসিলের ১ হাজার ২৫০ আবেদন জমা পড়েছে। সেখান থেকে ২৫০টি বাছাই করা হয়েছে।

ব্যাংক আটকে যাওয়া ঋণ সুদসহ আদায়ের চেষ্টা করে। এই আলাপ-আলোচনায় প্রায় সব ঋণের ক্ষেত্রে গ্রাহকেরা সুদ মওকুফের শর্ত জুড়ে দেন। গ্রাহক মনে করেন, ব্যাংক সহযোগিতা করতে চাইলে সুদ মওকুফ হয়ে যায়। পরিচালনা পর্ষদ চাইলে সুদ মওকুফ করতে পারে। সূত্র জানায়, সম্প্রতি সুদ মওকুফের আড়াই হাজার আবেদন বাণিজ্যিক ব্যাংকগুলোতে জমা পড়েছে। যা ব্যাংক নিজের মতো করে চূড়ান্ত করবে। এখানে বাংলাদেশ ব্যাংকের কোনো নির্দেশনা লাগে না।

ব্যাংকিং কোম্পানি আইন, ১৯৯১-এর ধারা-৪৯ (চ)-তে বলা হয়েছে, ‘ঋণ শৃঙ্খলার স্বার্থে বাংলাদেশ ব্যাংক সাধারণভাবে সকল ব্যাংক-কোম্পানি বা কোনো বিশেষ ব্যাংক-কোম্পানি বা বিশেষ শ্রেণির ব্যাংক-কোম্পানির জন্য ঋণ শ্রেণিকরণ ও সঞ্চিতি সংরক্ষণ, ঋণ মওকুফ, পুনঃ তফসিলীকরণ কিংবা পুনর্গঠন-সংক্রান্ত বিষয়সমূহে বাধ্যতামূলকভাবে অনুসরণীয় নির্দেশ প্রদান করতে পারবে।’

জানতে চাইলে বাংলাদেশ ব্যাংকের নির্বাহী পরিচালক ও মুখপাত্র আরিফ হোসেন খান আজকের পত্রিকাকে বলেন, দেশের স্বার্থ বিবেচনায় ঋণ পুনঃ তফসিলে গঠিত কমিটির যাচাই-বাছাইয়ের পর এই সিদ্ধান্ত নেওয়া হয়েছে। তবে এখনো চূড়ান্ত হয়নি। গভর্নর নিজেই সংবাদ সম্মেলনে এ বিষয়ে স্পষ্ট বক্তব্য দিয়েছেন। তবে ঋণ পুনঃ তফসিলের বিষয়ে পুরো কাজ করবে সংশ্লিষ্ট ব্যাংকগুলো। তাদের গ্রাহক তারা ভালো করে ডিল করতে পারবে। সুদ মওকুফের বিষয়টি ব্যাংকের নিজস্ব ইস্যু।

আরও খবর পড়ুন:

সংশ্লিষ্ট ইউনিটগুলোতে সহকারী কমিশনার ও উপকমিশনার পর্যায়ের কর্মকর্তারা প্রভাতি, দিবা ও নৈশ—এই তিন শিফটে দায়িত্ব পালন করবেন। পাশাপাশি, পর্যাপ্ত সংখ্যক রাজস্ব কর্মকর্তা, সহকারী রাজস্ব কর্মকর্তা, সাব-ইন্সপেক্টর ও সিপাই নিয়োজিত রেখে শুল্ক কার্যক্রম নির্বিঘ্ন রাখার নির্দেশ দেওয়া হয়েছে।

৪১ মিনিট আগে

শিক্ষার খরচ মেটাতে কিংবা একটু একটু করে নিজের টাকায় কিছু করার স্বপ্নে খুদে শিক্ষার্থীরা এখন ব্যাংকের সঙ্গী। আগে যেখানে সঞ্চয়ের মানে ছিল মাটির ব্যাংকে কয়েন জমানো, এখন সেটি ডিজিটাল পর্দায় ব্যালেন্স হিসাবে দেখা যায়। দেশের ব্যাংকগুলো এখন শিশু-কিশোরদের সেই হাতেখড়ির জায়গা হয়ে উঠেছে।

৯ ঘণ্টা আগে

স্কুল ব্যাংকিং মূলত শিক্ষার্থীদের ছোটবেলা থেকে সঞ্চয়ী করে তোলার একটি উদ্যোগ। এটি প্রথম শুরু হয়েছিল যুক্তরাষ্ট্রে, ১৮৭০ সালের শেষ দিকে। বাংলাদেশে আনুষ্ঠানিকভাবে ২০১১ সালে এটি চালু হয়।

৯ ঘণ্টা আগে

চালের দাম কিছুটা কমায় খাদ্য মূল্যস্ফীতিতে স্বস্তি এসেছে। একই সঙ্গে রিজার্ভ ও আমানত প্রবৃদ্ধি হয়েছে। গতকাল মঙ্গলবার পরিকল্পনা কমিশনের সাধারণ অর্থনীতি বিভাগের (জিইডি) প্রকাশিত অর্থনৈতিক হালনাগাদ প্রতিবেদনে এই চিত্র উঠেছে। সংস্থাটির হালনাগাদ ও পূর্বাভাস প্রতিবেদনে দেশের অর্থনীতিতে আগামী...

১০ ঘণ্টা আগেবিশেষ প্রতিনিধি, ঢাকা

হজরত শাহজালাল আন্তর্জাতিক বিমানবন্দরের কার্গো কমপ্লেক্সে ভয়াবহ অগ্নিকাণ্ডের পর আমদানি, রপ্তানি ও ব্যবসায়িক কার্যক্রম সচল রাখতে বিশেষ উদ্যোগ নিয়েছে ঢাকা কাস্টম হাউস। দুর্যোগ-পরবর্তী সময়ে বাণিজ্য স্বাভাবিক রাখতে বিমানবন্দরের অধিক্ষেত্রাধীন এয়ারফ্রেইট ইউনিট ও এক্সপ্রেস সার্ভিস ইউনিটে ২৪ ঘণ্টা তিন শিফটে কার্যক্রম পরিচালনার জন্য নির্দেশ জারি করা হয়েছে।

ঢাকা কাস্টম হাউসের কমিশনারের নির্দেশক্রমে জয়েন্ট কমিশনার সুমন দাশ স্বাক্ষরিত অফিস আদেশে বলা হয়েছে, সংশ্লিষ্ট ইউনিটগুলোতে সহকারী কমিশনার ও উপকমিশনার পর্যায়ের কর্মকর্তারা প্রভাতি, দিবা ও নৈশ—এই তিন শিফটে দায়িত্ব পালন করবেন। পাশাপাশি, পর্যাপ্ত সংখ্যক রাজস্ব কর্মকর্তা, সহকারী রাজস্ব কর্মকর্তা, সাব-ইন্সপেক্টর ও সিপাই নিয়োজিত রেখে শুল্ক কার্যক্রম নির্বিঘ্ন রাখার নির্দেশ দেওয়া হয়েছে।

ঢাকা কাস্টম হাউসের একটি সূত্র জানায়, ২৪ ঘণ্টা কার্যক্রম চালুর ফলে বিমানবন্দর এলাকায় পণ্য খালাস, পরীক্ষা ও ছাড়পত্র প্রক্রিয়া আরও সহজ ও দ্রুততর হবে। এতে আমদানিকারক, রপ্তানিকারক ও সিঅ্যান্ডএফ এজেন্টদের জন্যও বাড়তি সুবিধা তৈরি হবে।

ঢাকা কাস্টম হাউস সিঅ্যান্ডএফ এজেন্ট অ্যাসোসিয়েশনের সহসভাপতি খায়রুল আলম ভুইয়া মিঠু বলেন, ‘এই উদ্যোগকে আমরা স্বাগত জানিয়েছি। এতে সবাই উপকৃত হবে এবং পণ্য খালাসের প্রক্রিয়া আরও গতিশীল হবে।’

হজরত শাহজালাল আন্তর্জাতিক বিমানবন্দরের কার্গো কমপ্লেক্সে ভয়াবহ অগ্নিকাণ্ডের পর আমদানি, রপ্তানি ও ব্যবসায়িক কার্যক্রম সচল রাখতে বিশেষ উদ্যোগ নিয়েছে ঢাকা কাস্টম হাউস। দুর্যোগ-পরবর্তী সময়ে বাণিজ্য স্বাভাবিক রাখতে বিমানবন্দরের অধিক্ষেত্রাধীন এয়ারফ্রেইট ইউনিট ও এক্সপ্রেস সার্ভিস ইউনিটে ২৪ ঘণ্টা তিন শিফটে কার্যক্রম পরিচালনার জন্য নির্দেশ জারি করা হয়েছে।

ঢাকা কাস্টম হাউসের কমিশনারের নির্দেশক্রমে জয়েন্ট কমিশনার সুমন দাশ স্বাক্ষরিত অফিস আদেশে বলা হয়েছে, সংশ্লিষ্ট ইউনিটগুলোতে সহকারী কমিশনার ও উপকমিশনার পর্যায়ের কর্মকর্তারা প্রভাতি, দিবা ও নৈশ—এই তিন শিফটে দায়িত্ব পালন করবেন। পাশাপাশি, পর্যাপ্ত সংখ্যক রাজস্ব কর্মকর্তা, সহকারী রাজস্ব কর্মকর্তা, সাব-ইন্সপেক্টর ও সিপাই নিয়োজিত রেখে শুল্ক কার্যক্রম নির্বিঘ্ন রাখার নির্দেশ দেওয়া হয়েছে।

ঢাকা কাস্টম হাউসের একটি সূত্র জানায়, ২৪ ঘণ্টা কার্যক্রম চালুর ফলে বিমানবন্দর এলাকায় পণ্য খালাস, পরীক্ষা ও ছাড়পত্র প্রক্রিয়া আরও সহজ ও দ্রুততর হবে। এতে আমদানিকারক, রপ্তানিকারক ও সিঅ্যান্ডএফ এজেন্টদের জন্যও বাড়তি সুবিধা তৈরি হবে।

ঢাকা কাস্টম হাউস সিঅ্যান্ডএফ এজেন্ট অ্যাসোসিয়েশনের সহসভাপতি খায়রুল আলম ভুইয়া মিঠু বলেন, ‘এই উদ্যোগকে আমরা স্বাগত জানিয়েছি। এতে সবাই উপকৃত হবে এবং পণ্য খালাসের প্রক্রিয়া আরও গতিশীল হবে।’

ঋণ পুনঃ তফসিলের জন্য সরকারি ব্যাংকের দেওয়া বিশেষ সুযোগ নিতে ১ হাজার ২৫৩টি আবেদন জমা পড়েছে। এর মধ্যে প্রায় ৩০০ আবেদন প্রাথমিকভাবে বাছাই করা হয়েছে। এই আবেদনগুলোর বিষয়ে চূড়ান্ত সিদ্ধান্ত নিয়ে চলতি মাসে ব্যাংকগুলোর কাছে পাঠানো হবে।

১৮ আগস্ট ২০২৫

শিক্ষার খরচ মেটাতে কিংবা একটু একটু করে নিজের টাকায় কিছু করার স্বপ্নে খুদে শিক্ষার্থীরা এখন ব্যাংকের সঙ্গী। আগে যেখানে সঞ্চয়ের মানে ছিল মাটির ব্যাংকে কয়েন জমানো, এখন সেটি ডিজিটাল পর্দায় ব্যালেন্স হিসাবে দেখা যায়। দেশের ব্যাংকগুলো এখন শিশু-কিশোরদের সেই হাতেখড়ির জায়গা হয়ে উঠেছে।

৯ ঘণ্টা আগে

স্কুল ব্যাংকিং মূলত শিক্ষার্থীদের ছোটবেলা থেকে সঞ্চয়ী করে তোলার একটি উদ্যোগ। এটি প্রথম শুরু হয়েছিল যুক্তরাষ্ট্রে, ১৮৭০ সালের শেষ দিকে। বাংলাদেশে আনুষ্ঠানিকভাবে ২০১১ সালে এটি চালু হয়।

৯ ঘণ্টা আগে

চালের দাম কিছুটা কমায় খাদ্য মূল্যস্ফীতিতে স্বস্তি এসেছে। একই সঙ্গে রিজার্ভ ও আমানত প্রবৃদ্ধি হয়েছে। গতকাল মঙ্গলবার পরিকল্পনা কমিশনের সাধারণ অর্থনীতি বিভাগের (জিইডি) প্রকাশিত অর্থনৈতিক হালনাগাদ প্রতিবেদনে এই চিত্র উঠেছে। সংস্থাটির হালনাগাদ ও পূর্বাভাস প্রতিবেদনে দেশের অর্থনীতিতে আগামী...

১০ ঘণ্টা আগেজয়নাল আবেদীন খান, ঢাকা

শিক্ষার খরচ মেটাতে কিংবা একটু একটু করে নিজের টাকায় কিছু করার স্বপ্নে খুদে শিক্ষার্থীরা এখন ব্যাংকের সঙ্গী। আগে যেখানে সঞ্চয়ের মানে ছিল মাটির ব্যাংকে কয়েন জমানো, এখন সেটি ডিজিটাল পর্দায় ব্যালেন্স হিসাবে দেখা যায়। দেশের ব্যাংকগুলো এখন শিশু-কিশোরদের সেই হাতেখড়ির জায়গা হয়ে উঠেছে।

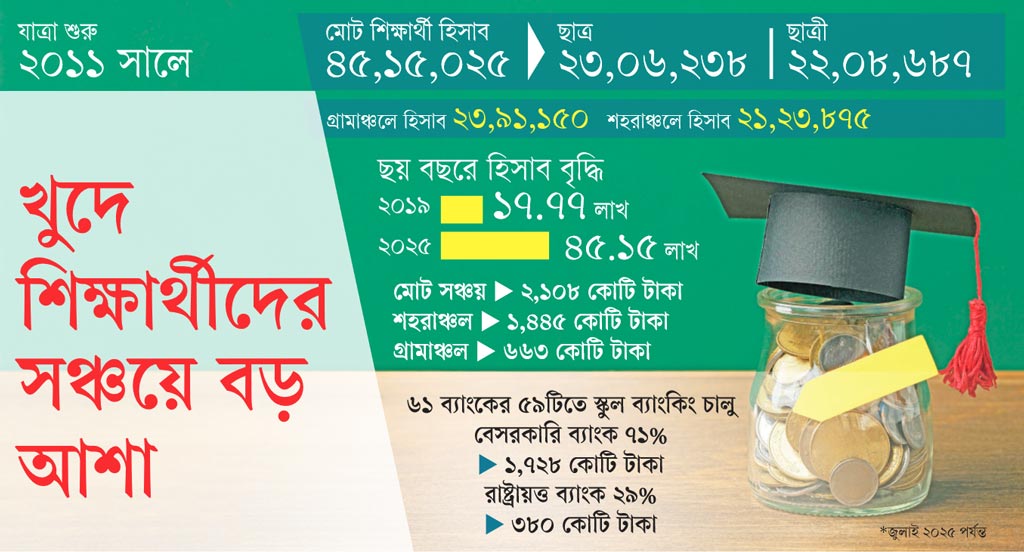

বাংলাদেশ ব্যাংকের সর্বশেষ তথ্যে দেখা যায়, চলতি বছরের জুলাই পর্যন্ত স্কুল ব্যাংকিংয়ের আওতায় হিসাবের সংখ্যা দাঁড়িয়েছে ৪৫ লাখ ১৫ হাজার ২৫টি। এর মধ্যে ২৩ লাখ ছেলে, আর ২২ লাখের বেশি মেয়ে শিক্ষার্থীর নামে হিসাব খোলা হয়েছে। গ্রামে এই উদ্যোগের বিস্তার আরও বড়—২৩ লাখ ৯১ হাজার শিক্ষার্থীর হিসাব গ্রামাঞ্চলে, শহরে ২১ লাখ ২৩ হাজার।

এখন পর্যন্ত এসব খুদে সঞ্চয়কারীর ব্যাংকে জমা স্থিতি দাঁড়িয়েছে ২ হাজার ১০৮ কোটি টাকা। এর মধ্যে শহরের শিক্ষার্থীদের ১ হাজার ৪৪৫ কোটি, গ্রামের শিক্ষার্থীদের ৬৬৩ কোটি টাকা। অর্থাৎ সংখ্যা অনুযায়ী গ্রাম এগিয়ে থাকলেও সঞ্চয়ের অঙ্কে পিছিয়ে তারা।

বাংলাদেশ ব্যাংকের কর্মকর্তারা বলছেন, এই পুরো উদ্যোগই মূলত আর্থিক অন্তর্ভুক্তির একটি নতুন দরজা খুলে দিয়েছে। করোনাকালে কিছুটা ভাটা পড়লেও এখন আবার উল্টো স্রোত—স্কুল ব্যাংকিং দ্রুত জনপ্রিয় হচ্ছে। এর পেছনে বড় কারণ, ব্যাংকগুলোর ডিজিটাল সেবা। এখন অনেক স্কুলেই ব্যাংক প্রতিনিধি গিয়ে শিক্ষার্থীদের জন্য বিশেষ সঞ্চয় হিসাব খুলে দেন। তাতে স্কুলের ফি, বৃত্তি বা উপবৃত্তির টাকা সহজে জমা বা উত্তোলন করা যায়।

বাংলাদেশ ব্যাংকের গভর্নর ড. আহসান এইচ মনসুর এ বিষয়ে বলেন, ‘অন্তর্ভুক্তিমূলক অর্থনীতির কোনো জাদুকরি যন্ত্র নেই। প্রত্যেক স্কুলশিক্ষার্থীর ব্যাংক হিসাব নিশ্চিত করা গেলে সেটাই হবে শিক্ষায় অন্তর্ভুক্তিমূলক অর্থনীতি গড়ার ভিত্তি।’

২০১১ সালে মাত্র ১০০ টাকা জমা দিয়ে ১১ থেকে ১৭ বছর বয়সীদের জন্য শুরু হয় স্কুল ব্যাংকিং কার্যক্রম। সে সময় কয়েকটি ব্যাংকে সীমিতভাবে হিসাব খোলা হতো। এখন দেশের ৬১ ব্যাংকের মধ্যে ৫৯টিতেই রয়েছে স্কুল ব্যাংকিং এবং এর ৭১ শতাংশ হিসাব বেসরকারি ব্যাংকে। শুধু বেসরকারি ব্যাংকগুলোতেই শিক্ষার্থীদের আমানত পৌঁছেছে ১ হাজার ৭২৮ কোটিতে। রাষ্ট্রায়ত্ত ব্যাংকগুলোর ভাগে এসেছে ৩৮০ কোটি টাকা।

সবচেয়ে সক্রিয় ব্যাংকগুলোর তালিকায় রয়েছে ডাচ্-বাংলা, ইসলামী, অগ্রণী, সোনালী ও রূপালী ব্যাংক। বিশেষ করে ডাচ্-বাংলা ব্যাংকের ডিজিটাল স্কুল ব্যাংকিং সেবা সবচেয়ে বেশি শিক্ষার্থীর নাগাল পেয়েছে।

চট্টগ্রাম বিশ্ববিদ্যালয়ের সাবেক অধ্যাপক ড. মইনুল ইসলাম বলেন, ‘এই উদ্যোগ শুধু সঞ্চয় নয়, শিক্ষার্থীদের অর্থনীতির ধারায় যুক্ত করছে। এতে অভিভাবকের ওপর চাপ কমে, আর ব্যাংকও দীর্ঘমেয়াদি আমানতের ভিত্তি পায়। এই খুদে আমানতই পরোক্ষভাবে জাতীয় বিনিয়োগের জ্বালানি।’

অন্যদিকে, জনতা ব্যাংকের ব্যবস্থাপনা পরিচালক মো. মজিবর রহমান আজকের পত্রিকাকে বলেন, ‘স্কুল ব্যাংকিংয়ের মাধ্যমে শিশুরা এখন থেকেই টাকা ব্যবস্থাপনার কৌশল শিখছে। এতে সঞ্চয়ের সঙ্গে শিক্ষাবিমা, বৃত্তি গ্রহণ বা স্কুল ফি পরিশোধের সুবিধাও পাচ্ছে তারা।’

মতিঝিল সরকারি বালক উচ্চবিদ্যালয়ের ছাত্র আইমান জানায়, ‘উৎসবে পাওয়া টাকা আর টিফিনের কিছু অংশ ব্যাংকে রাখি। পরীক্ষার সময় সেই টাকা তুলে খরচ করেছি। ভালো লাগছে; কারণ, বাবার ওপর চাপ পড়েনি।’

বাংলাদেশ ব্যাংক এখন এই উদ্যোগকে আরও বিস্তৃত করতে মাঠে নেমেছে। চলতি বছরের মার্চে একটি নির্দেশনা জারি করে বলা হয়, প্রতিটি ব্যাংকের শাখা অন্তত একটি শিক্ষাপ্রতিষ্ঠানে স্কুল ব্যাংকিং চালু করবে। এতে একদিকে শিক্ষার্থীরা ব্যাংকিং জগতে হাতে-কলমে অভিজ্ঞতা পাবে, অন্যদিকে দেশের চার লাখের বেশি স্কুল হয়ে উঠবে আর্থিক শিক্ষার মাঠ।

কেন্দ্রীয় ব্যাংকের মুখপাত্র আরিফ হোসেন খান বলেন, ‘এই উদ্যোগে সবাই লাভবান হচ্ছে। শিক্ষার্থীরা সঞ্চয় করছে, অভিভাবকেরা স্বস্তি পাচ্ছেন, ব্যাংকও আমানত বাড়াচ্ছে। সব মিলিয়ে অর্থনীতিতে খুদে শিক্ষার্থীরাও এখন অবদান রাখছে।’

শিক্ষার খরচ মেটাতে কিংবা একটু একটু করে নিজের টাকায় কিছু করার স্বপ্নে খুদে শিক্ষার্থীরা এখন ব্যাংকের সঙ্গী। আগে যেখানে সঞ্চয়ের মানে ছিল মাটির ব্যাংকে কয়েন জমানো, এখন সেটি ডিজিটাল পর্দায় ব্যালেন্স হিসাবে দেখা যায়। দেশের ব্যাংকগুলো এখন শিশু-কিশোরদের সেই হাতেখড়ির জায়গা হয়ে উঠেছে।

বাংলাদেশ ব্যাংকের সর্বশেষ তথ্যে দেখা যায়, চলতি বছরের জুলাই পর্যন্ত স্কুল ব্যাংকিংয়ের আওতায় হিসাবের সংখ্যা দাঁড়িয়েছে ৪৫ লাখ ১৫ হাজার ২৫টি। এর মধ্যে ২৩ লাখ ছেলে, আর ২২ লাখের বেশি মেয়ে শিক্ষার্থীর নামে হিসাব খোলা হয়েছে। গ্রামে এই উদ্যোগের বিস্তার আরও বড়—২৩ লাখ ৯১ হাজার শিক্ষার্থীর হিসাব গ্রামাঞ্চলে, শহরে ২১ লাখ ২৩ হাজার।

এখন পর্যন্ত এসব খুদে সঞ্চয়কারীর ব্যাংকে জমা স্থিতি দাঁড়িয়েছে ২ হাজার ১০৮ কোটি টাকা। এর মধ্যে শহরের শিক্ষার্থীদের ১ হাজার ৪৪৫ কোটি, গ্রামের শিক্ষার্থীদের ৬৬৩ কোটি টাকা। অর্থাৎ সংখ্যা অনুযায়ী গ্রাম এগিয়ে থাকলেও সঞ্চয়ের অঙ্কে পিছিয়ে তারা।

বাংলাদেশ ব্যাংকের কর্মকর্তারা বলছেন, এই পুরো উদ্যোগই মূলত আর্থিক অন্তর্ভুক্তির একটি নতুন দরজা খুলে দিয়েছে। করোনাকালে কিছুটা ভাটা পড়লেও এখন আবার উল্টো স্রোত—স্কুল ব্যাংকিং দ্রুত জনপ্রিয় হচ্ছে। এর পেছনে বড় কারণ, ব্যাংকগুলোর ডিজিটাল সেবা। এখন অনেক স্কুলেই ব্যাংক প্রতিনিধি গিয়ে শিক্ষার্থীদের জন্য বিশেষ সঞ্চয় হিসাব খুলে দেন। তাতে স্কুলের ফি, বৃত্তি বা উপবৃত্তির টাকা সহজে জমা বা উত্তোলন করা যায়।

বাংলাদেশ ব্যাংকের গভর্নর ড. আহসান এইচ মনসুর এ বিষয়ে বলেন, ‘অন্তর্ভুক্তিমূলক অর্থনীতির কোনো জাদুকরি যন্ত্র নেই। প্রত্যেক স্কুলশিক্ষার্থীর ব্যাংক হিসাব নিশ্চিত করা গেলে সেটাই হবে শিক্ষায় অন্তর্ভুক্তিমূলক অর্থনীতি গড়ার ভিত্তি।’

২০১১ সালে মাত্র ১০০ টাকা জমা দিয়ে ১১ থেকে ১৭ বছর বয়সীদের জন্য শুরু হয় স্কুল ব্যাংকিং কার্যক্রম। সে সময় কয়েকটি ব্যাংকে সীমিতভাবে হিসাব খোলা হতো। এখন দেশের ৬১ ব্যাংকের মধ্যে ৫৯টিতেই রয়েছে স্কুল ব্যাংকিং এবং এর ৭১ শতাংশ হিসাব বেসরকারি ব্যাংকে। শুধু বেসরকারি ব্যাংকগুলোতেই শিক্ষার্থীদের আমানত পৌঁছেছে ১ হাজার ৭২৮ কোটিতে। রাষ্ট্রায়ত্ত ব্যাংকগুলোর ভাগে এসেছে ৩৮০ কোটি টাকা।

সবচেয়ে সক্রিয় ব্যাংকগুলোর তালিকায় রয়েছে ডাচ্-বাংলা, ইসলামী, অগ্রণী, সোনালী ও রূপালী ব্যাংক। বিশেষ করে ডাচ্-বাংলা ব্যাংকের ডিজিটাল স্কুল ব্যাংকিং সেবা সবচেয়ে বেশি শিক্ষার্থীর নাগাল পেয়েছে।

চট্টগ্রাম বিশ্ববিদ্যালয়ের সাবেক অধ্যাপক ড. মইনুল ইসলাম বলেন, ‘এই উদ্যোগ শুধু সঞ্চয় নয়, শিক্ষার্থীদের অর্থনীতির ধারায় যুক্ত করছে। এতে অভিভাবকের ওপর চাপ কমে, আর ব্যাংকও দীর্ঘমেয়াদি আমানতের ভিত্তি পায়। এই খুদে আমানতই পরোক্ষভাবে জাতীয় বিনিয়োগের জ্বালানি।’

অন্যদিকে, জনতা ব্যাংকের ব্যবস্থাপনা পরিচালক মো. মজিবর রহমান আজকের পত্রিকাকে বলেন, ‘স্কুল ব্যাংকিংয়ের মাধ্যমে শিশুরা এখন থেকেই টাকা ব্যবস্থাপনার কৌশল শিখছে। এতে সঞ্চয়ের সঙ্গে শিক্ষাবিমা, বৃত্তি গ্রহণ বা স্কুল ফি পরিশোধের সুবিধাও পাচ্ছে তারা।’

মতিঝিল সরকারি বালক উচ্চবিদ্যালয়ের ছাত্র আইমান জানায়, ‘উৎসবে পাওয়া টাকা আর টিফিনের কিছু অংশ ব্যাংকে রাখি। পরীক্ষার সময় সেই টাকা তুলে খরচ করেছি। ভালো লাগছে; কারণ, বাবার ওপর চাপ পড়েনি।’

বাংলাদেশ ব্যাংক এখন এই উদ্যোগকে আরও বিস্তৃত করতে মাঠে নেমেছে। চলতি বছরের মার্চে একটি নির্দেশনা জারি করে বলা হয়, প্রতিটি ব্যাংকের শাখা অন্তত একটি শিক্ষাপ্রতিষ্ঠানে স্কুল ব্যাংকিং চালু করবে। এতে একদিকে শিক্ষার্থীরা ব্যাংকিং জগতে হাতে-কলমে অভিজ্ঞতা পাবে, অন্যদিকে দেশের চার লাখের বেশি স্কুল হয়ে উঠবে আর্থিক শিক্ষার মাঠ।

কেন্দ্রীয় ব্যাংকের মুখপাত্র আরিফ হোসেন খান বলেন, ‘এই উদ্যোগে সবাই লাভবান হচ্ছে। শিক্ষার্থীরা সঞ্চয় করছে, অভিভাবকেরা স্বস্তি পাচ্ছেন, ব্যাংকও আমানত বাড়াচ্ছে। সব মিলিয়ে অর্থনীতিতে খুদে শিক্ষার্থীরাও এখন অবদান রাখছে।’

ঋণ পুনঃ তফসিলের জন্য সরকারি ব্যাংকের দেওয়া বিশেষ সুযোগ নিতে ১ হাজার ২৫৩টি আবেদন জমা পড়েছে। এর মধ্যে প্রায় ৩০০ আবেদন প্রাথমিকভাবে বাছাই করা হয়েছে। এই আবেদনগুলোর বিষয়ে চূড়ান্ত সিদ্ধান্ত নিয়ে চলতি মাসে ব্যাংকগুলোর কাছে পাঠানো হবে।

১৮ আগস্ট ২০২৫

সংশ্লিষ্ট ইউনিটগুলোতে সহকারী কমিশনার ও উপকমিশনার পর্যায়ের কর্মকর্তারা প্রভাতি, দিবা ও নৈশ—এই তিন শিফটে দায়িত্ব পালন করবেন। পাশাপাশি, পর্যাপ্ত সংখ্যক রাজস্ব কর্মকর্তা, সহকারী রাজস্ব কর্মকর্তা, সাব-ইন্সপেক্টর ও সিপাই নিয়োজিত রেখে শুল্ক কার্যক্রম নির্বিঘ্ন রাখার নির্দেশ দেওয়া হয়েছে।

৪১ মিনিট আগে

স্কুল ব্যাংকিং মূলত শিক্ষার্থীদের ছোটবেলা থেকে সঞ্চয়ী করে তোলার একটি উদ্যোগ। এটি প্রথম শুরু হয়েছিল যুক্তরাষ্ট্রে, ১৮৭০ সালের শেষ দিকে। বাংলাদেশে আনুষ্ঠানিকভাবে ২০১১ সালে এটি চালু হয়।

৯ ঘণ্টা আগে

চালের দাম কিছুটা কমায় খাদ্য মূল্যস্ফীতিতে স্বস্তি এসেছে। একই সঙ্গে রিজার্ভ ও আমানত প্রবৃদ্ধি হয়েছে। গতকাল মঙ্গলবার পরিকল্পনা কমিশনের সাধারণ অর্থনীতি বিভাগের (জিইডি) প্রকাশিত অর্থনৈতিক হালনাগাদ প্রতিবেদনে এই চিত্র উঠেছে। সংস্থাটির হালনাগাদ ও পূর্বাভাস প্রতিবেদনে দেশের অর্থনীতিতে আগামী...

১০ ঘণ্টা আগেসাক্ষাৎকার: এম. শামসুল আরেফিন

আজকের পত্রিকা ডেস্ক

আজকের পত্রিকা: স্কুল ব্যাংকিংয়ের অগ্রযাত্রা কীভাবে শুরু হয়?

এম. শামসুল আরেফিন: স্কুল ব্যাংকিং মূলত শিক্ষার্থীদের ছোটবেলা থেকে সঞ্চয়ী করে তোলার একটি উদ্যোগ। এটি প্রথম শুরু হয়েছিল যুক্তরাষ্ট্রে, ১৮৭০ সালের শেষ দিকে। বাংলাদেশে আনুষ্ঠানিকভাবে ২০১১ সালে এটি চালু হয়।

আজকের পত্রিকা: স্কুল ব্যাংকিংয়ে এনসিসি ব্যাংকের শেয়ার কত?

এম. শামসুল আরেফিন: চলতি বছরের সেপ্টেম্বর পর্যন্ত এনসিসি ব্যাংকে প্রায় ৩০ হাজার স্কুল ব্যাংকিং হিসাব রয়েছে। প্রতিনিয়ত এ সংখ্যা বেড়ে চলেছে।

আজকের পত্রিকা: বয়সের সীমা কি কোনো অন্তরায়?

এম. শামসুল আরেফিন: মোটেও না। এটা বরং বাড়তি সুযোগ। ১৮ বছরের কম বয়সী শিক্ষার্থীরা অভিভাবকদের সহায়তা নিয়ে হিসাব খুলতে পারছে। বড়দের অ্যাকাউন্টে যেসব বাধ্যবাধকতা রয়েছে, তার কোনোটাই এখানে নেই।

আজকের পত্রিকা: স্কুল ব্যাংকিংয়ের ভবিষ্যৎ সম্পর্কে জানতে চাই।

এম. শামসুল আরেফিন: প্রাথমিক ও মাধ্যমিক পর্যায়ের শিক্ষার্থীর সংখ্যা প্রায় ৪ কোটি। আর দেশে মোট স্কুল ব্যাংকিং হিসাবের সংখ্যা সব মিলিয়ে ৪৪ লাখের বেশি। স্কুল ব্যাংকিং হিসাবে জমা আছে ২ হাজার কোটি টাকার বেশি। এর সবই ছোট ছোট পকেটমানি কিংবা নাশতার টাকা কিংবা উপহারের টাকা। এটিএম কার্ড, ইন্টারনেট ব্যাংকিং এবং মোবাইল ব্যাংকিংয়ের সুবিধা নিয়ে শিক্ষার্থীরা শুধু নিজেদের নয়, দেশের অর্থনীতিতেও সরাসরি ভূমিকা রাখার সুযোগ পাচ্ছে।

আজকের পত্রিকা: শিক্ষার্থীদের জন্য আগামীতে আর কী কী সুবিধা থাকছে?

এম. শামসুল আরেফিন: এনসিসি ব্যাংক ভবিষ্যতে ‘ইয়ংস্টার ম্যাক্সিমাস’ বা শিক্ষার্থীদের স্থায়ী আমানতকে (এফডিআর) আরও নমনীয় ও বৈচিত্র্যময় মেয়াদে রাখার সুযোগ দেবে। এ ছাড়া অ্যাপের মাধ্যমে ঘরে বসেই হিসাব খোলা যাবে।

আজকের পত্রিকা: স্কুল ব্যাংকিং নিয়ে আপনার ভাবনা কী?

এম. শামসুল আরেফিন: স্কুল ব্যাংকিং শুধু আর্থিক পণ্য বা সেবা নয়, এটা ভবিষ্যৎ প্রজন্মকে আর্থিকভাবে স্বাবলম্বী করে তোলার অন্যতম হাতিয়ার। অর্থ ব্যবস্থাপনা, সঞ্চয়, বিনিয়োগ আর আধুনিক ব্যাংকিংয়ে অভ্যস্ততা এই শিক্ষার্থীদের ভবিষ্যৎ আর্থিক নিরাপত্তা ও সফলতা নিশ্চিত করবে। বাংলাদেশের জন্য একটি টেকসই এবং অন্তর্ভুক্তিমূলক অর্থনীতি নির্মাণে যার কোনো বিকল্প নেই।

ব্যবস্থাপনা পরিচালক এবং প্রধান নির্বাহী কর্মকর্তা, এনসিসি ব্যাংক পিএলসি

আজকের পত্রিকা: স্কুল ব্যাংকিংয়ের অগ্রযাত্রা কীভাবে শুরু হয়?

এম. শামসুল আরেফিন: স্কুল ব্যাংকিং মূলত শিক্ষার্থীদের ছোটবেলা থেকে সঞ্চয়ী করে তোলার একটি উদ্যোগ। এটি প্রথম শুরু হয়েছিল যুক্তরাষ্ট্রে, ১৮৭০ সালের শেষ দিকে। বাংলাদেশে আনুষ্ঠানিকভাবে ২০১১ সালে এটি চালু হয়।

আজকের পত্রিকা: স্কুল ব্যাংকিংয়ে এনসিসি ব্যাংকের শেয়ার কত?

এম. শামসুল আরেফিন: চলতি বছরের সেপ্টেম্বর পর্যন্ত এনসিসি ব্যাংকে প্রায় ৩০ হাজার স্কুল ব্যাংকিং হিসাব রয়েছে। প্রতিনিয়ত এ সংখ্যা বেড়ে চলেছে।

আজকের পত্রিকা: বয়সের সীমা কি কোনো অন্তরায়?

এম. শামসুল আরেফিন: মোটেও না। এটা বরং বাড়তি সুযোগ। ১৮ বছরের কম বয়সী শিক্ষার্থীরা অভিভাবকদের সহায়তা নিয়ে হিসাব খুলতে পারছে। বড়দের অ্যাকাউন্টে যেসব বাধ্যবাধকতা রয়েছে, তার কোনোটাই এখানে নেই।

আজকের পত্রিকা: স্কুল ব্যাংকিংয়ের ভবিষ্যৎ সম্পর্কে জানতে চাই।

এম. শামসুল আরেফিন: প্রাথমিক ও মাধ্যমিক পর্যায়ের শিক্ষার্থীর সংখ্যা প্রায় ৪ কোটি। আর দেশে মোট স্কুল ব্যাংকিং হিসাবের সংখ্যা সব মিলিয়ে ৪৪ লাখের বেশি। স্কুল ব্যাংকিং হিসাবে জমা আছে ২ হাজার কোটি টাকার বেশি। এর সবই ছোট ছোট পকেটমানি কিংবা নাশতার টাকা কিংবা উপহারের টাকা। এটিএম কার্ড, ইন্টারনেট ব্যাংকিং এবং মোবাইল ব্যাংকিংয়ের সুবিধা নিয়ে শিক্ষার্থীরা শুধু নিজেদের নয়, দেশের অর্থনীতিতেও সরাসরি ভূমিকা রাখার সুযোগ পাচ্ছে।

আজকের পত্রিকা: শিক্ষার্থীদের জন্য আগামীতে আর কী কী সুবিধা থাকছে?

এম. শামসুল আরেফিন: এনসিসি ব্যাংক ভবিষ্যতে ‘ইয়ংস্টার ম্যাক্সিমাস’ বা শিক্ষার্থীদের স্থায়ী আমানতকে (এফডিআর) আরও নমনীয় ও বৈচিত্র্যময় মেয়াদে রাখার সুযোগ দেবে। এ ছাড়া অ্যাপের মাধ্যমে ঘরে বসেই হিসাব খোলা যাবে।

আজকের পত্রিকা: স্কুল ব্যাংকিং নিয়ে আপনার ভাবনা কী?

এম. শামসুল আরেফিন: স্কুল ব্যাংকিং শুধু আর্থিক পণ্য বা সেবা নয়, এটা ভবিষ্যৎ প্রজন্মকে আর্থিকভাবে স্বাবলম্বী করে তোলার অন্যতম হাতিয়ার। অর্থ ব্যবস্থাপনা, সঞ্চয়, বিনিয়োগ আর আধুনিক ব্যাংকিংয়ে অভ্যস্ততা এই শিক্ষার্থীদের ভবিষ্যৎ আর্থিক নিরাপত্তা ও সফলতা নিশ্চিত করবে। বাংলাদেশের জন্য একটি টেকসই এবং অন্তর্ভুক্তিমূলক অর্থনীতি নির্মাণে যার কোনো বিকল্প নেই।

ব্যবস্থাপনা পরিচালক এবং প্রধান নির্বাহী কর্মকর্তা, এনসিসি ব্যাংক পিএলসি

ঋণ পুনঃ তফসিলের জন্য সরকারি ব্যাংকের দেওয়া বিশেষ সুযোগ নিতে ১ হাজার ২৫৩টি আবেদন জমা পড়েছে। এর মধ্যে প্রায় ৩০০ আবেদন প্রাথমিকভাবে বাছাই করা হয়েছে। এই আবেদনগুলোর বিষয়ে চূড়ান্ত সিদ্ধান্ত নিয়ে চলতি মাসে ব্যাংকগুলোর কাছে পাঠানো হবে।

১৮ আগস্ট ২০২৫

সংশ্লিষ্ট ইউনিটগুলোতে সহকারী কমিশনার ও উপকমিশনার পর্যায়ের কর্মকর্তারা প্রভাতি, দিবা ও নৈশ—এই তিন শিফটে দায়িত্ব পালন করবেন। পাশাপাশি, পর্যাপ্ত সংখ্যক রাজস্ব কর্মকর্তা, সহকারী রাজস্ব কর্মকর্তা, সাব-ইন্সপেক্টর ও সিপাই নিয়োজিত রেখে শুল্ক কার্যক্রম নির্বিঘ্ন রাখার নির্দেশ দেওয়া হয়েছে।

৪১ মিনিট আগে

শিক্ষার খরচ মেটাতে কিংবা একটু একটু করে নিজের টাকায় কিছু করার স্বপ্নে খুদে শিক্ষার্থীরা এখন ব্যাংকের সঙ্গী। আগে যেখানে সঞ্চয়ের মানে ছিল মাটির ব্যাংকে কয়েন জমানো, এখন সেটি ডিজিটাল পর্দায় ব্যালেন্স হিসাবে দেখা যায়। দেশের ব্যাংকগুলো এখন শিশু-কিশোরদের সেই হাতেখড়ির জায়গা হয়ে উঠেছে।

৯ ঘণ্টা আগে

চালের দাম কিছুটা কমায় খাদ্য মূল্যস্ফীতিতে স্বস্তি এসেছে। একই সঙ্গে রিজার্ভ ও আমানত প্রবৃদ্ধি হয়েছে। গতকাল মঙ্গলবার পরিকল্পনা কমিশনের সাধারণ অর্থনীতি বিভাগের (জিইডি) প্রকাশিত অর্থনৈতিক হালনাগাদ প্রতিবেদনে এই চিত্র উঠেছে। সংস্থাটির হালনাগাদ ও পূর্বাভাস প্রতিবেদনে দেশের অর্থনীতিতে আগামী...

১০ ঘণ্টা আগেনিজস্ব প্রতিবেদক, ঢাকা

চালের দাম কিছুটা কমায় খাদ্য মূল্যস্ফীতিতে স্বস্তি এসেছে। একই সঙ্গে রিজার্ভ ও আমানত প্রবৃদ্ধি হয়েছে। গতকাল মঙ্গলবার পরিকল্পনা কমিশনের সাধারণ অর্থনীতি বিভাগের (জিইডি) প্রকাশিত অর্থনৈতিক হালনাগাদ প্রতিবেদনে এই চিত্র উঠেছে। সংস্থাটির হালনাগাদ ও পূর্বাভাস প্রতিবেদনে দেশের অর্থনীতিতে আগামী মাসগুলোর জন্য সতর্ক আশাবাদের ইঙ্গিত দেওয়া হয়েছে।

জিইডির বিশ্লেষণে বলা হয়, জাতীয় সঞ্চয়পত্রে সুদের হার কমানো, ই-মানি ও এজেন্ট ব্যাংকিংয়ের মাধ্যমে ডিজিটাল আর্থিক অন্তর্ভুক্তি বৃদ্ধি এবং সরকারি অর্থ ব্যাংকের মাধ্যমে বিতরণের মতো পদক্ষেপ আমানত বৃদ্ধিতে ভূমিকা রেখেছে। প্রবাসী আয়ও এই প্রবণতাকে জোরদার করেছে। আগামী জাতীয় নির্বাচন ঘিরে অর্থনৈতিক কার্যক্রম সাময়িকভাবে বাড়বে, যা বিনিয়োগকারীদের মনোভাবেও ইতিবাচক প্রভাব ফেলবে বলে প্রতিবেদনে উল্লেখ করা হয়েছে।

প্রতিবেদনে বলা হয়, সেপ্টেম্বরে মূল্যস্ফীতি সামান্য বেড়ে ৮ দশমিক ৩৬ শতাংশে দাঁড়িয়েছে, যা আগস্টে ছিল ৮ দশমিক ২৯ শতাংশ। খাদ্য ও খাদ্যবহির্ভূত উভয় খাতেই সামান্য বৃদ্ধি দেখা গেছে। ২০২২ সালের আগস্ট থেকে গড় মূল্যস্ফীতি ৯ দশমিক ৫৬ শতাংশে স্থির রয়েছে। প্রতিবেদনে বলা হয়, রাশিয়া-ইউক্রেন যুদ্ধের প্রভাবে তেলের দাম ৫০ শতাংশের বেশি বাড়ায় মূল্যস্ফীতির ওপর দীর্ঘস্থায়ী চাপ তৈরি হয়েছে। প্রতিবেদনে আরও বলা হয়, চালের দাম কিছুটা কমায় খাদ্য মূল্যস্ফীতিতে স্বস্তি এসেছে। আগস্টে যেখানে চালের অবদান ছিল ৪৮ দশমিক ৩৭ শতাংশ, সেপ্টেম্বরে তা কমে ৪৫ শতাংশে নেমেছে। সেপ্টেম্বরে সব ধরনের চালের দাম গড়ে প্রায় ১ শতাংশ কমেছে। আলু ও পেঁয়াজের দাম কমায় সাধারণ ভোক্তা কিছুটা স্বস্তি পেয়েছে।

এদিকে খাদ্যনিরাপত্তা নিশ্চিত করতে সরকার অক্টোবরের শুরুতে ভারতের কাছ থেকে ৫০ হাজার টন চাল এবং যুক্তরাষ্ট্র থেকে ২ লাখ ২০ হাজার টন গম আমদানির অনুমোদন দিয়েছে। নভেম্বরে আরও ৪ লাখ টন খাদ্যশস্য আসবে বলে আশা করা হচ্ছে। বর্তমানে সরকারি গুদামে খাদ্যশস্যের মজুত ১৫ লাখ ৫ হাজার টন, যা গত বছরের তুলনায় ২৪ শতাংশ বেশি।

রিজার্ভে উন্নতি, রপ্তানিতে সাময়িক ধাক্কা

দেশের বৈদেশিক মুদ্রার রিজার্ভ স্থিতিশীলভাবে বৃদ্ধি পেয়েছে। মার্চের ২৫ দশমিক ৫ বিলিয়ন ডলার থেকে সেপ্টেম্বরে বেড়ে ৩১ দশমিক ৪ বিলিয়ন ডলার হয়েছে। বিএমপি-৬ মানদণ্ডে রিজার্ভ ২০ দশমিক ৪ বিলিয়ন থেকে বেড়ে ২৬ দশমিক ৬ বিলিয়ন ডলারে দাঁড়িয়েছে। তবে সেপ্টেম্বরে রপ্তানি আয় কিছুটা কমে ৩ দশমিক ৬৩ বিলিয়ন ডলারে হয়েছে। আগস্টে ছিল রপ্তানি আয় ছিল ৩ দশমিক ৯২ বিলিয়ন ও জুলাইয়ে ৪ দশমিক ৭৭ বিলিয়ন ডলার। মৌসুমি প্রভাব ও তৈরি পোশাক রপ্তানি হ্রাসই এর প্রধান কারণ। তবে পাটজাত পণ্য, চামড়া ও হালকা প্রকৌশল পণ্যের রপ্তানি স্থিতিশীল রয়েছে।

চলতি বছরের জুলাই-আগস্টে জাতীয় রাজস্ব বোর্ড (এনবিআর) ৫৪ হাজার ৪২৩ কোটি টাকা রাজস্ব সংগ্রহ করেছে, যা আগের বছরের তুলনায় ২১ শতাংশ বেশি। ভ্যাট আদায় বেড়েছে ৩৩ দশমিক ৮ শতাংশ এবং আয়কর ২৪ শতাংশ।

চালের দাম কিছুটা কমায় খাদ্য মূল্যস্ফীতিতে স্বস্তি এসেছে। একই সঙ্গে রিজার্ভ ও আমানত প্রবৃদ্ধি হয়েছে। গতকাল মঙ্গলবার পরিকল্পনা কমিশনের সাধারণ অর্থনীতি বিভাগের (জিইডি) প্রকাশিত অর্থনৈতিক হালনাগাদ প্রতিবেদনে এই চিত্র উঠেছে। সংস্থাটির হালনাগাদ ও পূর্বাভাস প্রতিবেদনে দেশের অর্থনীতিতে আগামী মাসগুলোর জন্য সতর্ক আশাবাদের ইঙ্গিত দেওয়া হয়েছে।

জিইডির বিশ্লেষণে বলা হয়, জাতীয় সঞ্চয়পত্রে সুদের হার কমানো, ই-মানি ও এজেন্ট ব্যাংকিংয়ের মাধ্যমে ডিজিটাল আর্থিক অন্তর্ভুক্তি বৃদ্ধি এবং সরকারি অর্থ ব্যাংকের মাধ্যমে বিতরণের মতো পদক্ষেপ আমানত বৃদ্ধিতে ভূমিকা রেখেছে। প্রবাসী আয়ও এই প্রবণতাকে জোরদার করেছে। আগামী জাতীয় নির্বাচন ঘিরে অর্থনৈতিক কার্যক্রম সাময়িকভাবে বাড়বে, যা বিনিয়োগকারীদের মনোভাবেও ইতিবাচক প্রভাব ফেলবে বলে প্রতিবেদনে উল্লেখ করা হয়েছে।

প্রতিবেদনে বলা হয়, সেপ্টেম্বরে মূল্যস্ফীতি সামান্য বেড়ে ৮ দশমিক ৩৬ শতাংশে দাঁড়িয়েছে, যা আগস্টে ছিল ৮ দশমিক ২৯ শতাংশ। খাদ্য ও খাদ্যবহির্ভূত উভয় খাতেই সামান্য বৃদ্ধি দেখা গেছে। ২০২২ সালের আগস্ট থেকে গড় মূল্যস্ফীতি ৯ দশমিক ৫৬ শতাংশে স্থির রয়েছে। প্রতিবেদনে বলা হয়, রাশিয়া-ইউক্রেন যুদ্ধের প্রভাবে তেলের দাম ৫০ শতাংশের বেশি বাড়ায় মূল্যস্ফীতির ওপর দীর্ঘস্থায়ী চাপ তৈরি হয়েছে। প্রতিবেদনে আরও বলা হয়, চালের দাম কিছুটা কমায় খাদ্য মূল্যস্ফীতিতে স্বস্তি এসেছে। আগস্টে যেখানে চালের অবদান ছিল ৪৮ দশমিক ৩৭ শতাংশ, সেপ্টেম্বরে তা কমে ৪৫ শতাংশে নেমেছে। সেপ্টেম্বরে সব ধরনের চালের দাম গড়ে প্রায় ১ শতাংশ কমেছে। আলু ও পেঁয়াজের দাম কমায় সাধারণ ভোক্তা কিছুটা স্বস্তি পেয়েছে।

এদিকে খাদ্যনিরাপত্তা নিশ্চিত করতে সরকার অক্টোবরের শুরুতে ভারতের কাছ থেকে ৫০ হাজার টন চাল এবং যুক্তরাষ্ট্র থেকে ২ লাখ ২০ হাজার টন গম আমদানির অনুমোদন দিয়েছে। নভেম্বরে আরও ৪ লাখ টন খাদ্যশস্য আসবে বলে আশা করা হচ্ছে। বর্তমানে সরকারি গুদামে খাদ্যশস্যের মজুত ১৫ লাখ ৫ হাজার টন, যা গত বছরের তুলনায় ২৪ শতাংশ বেশি।

রিজার্ভে উন্নতি, রপ্তানিতে সাময়িক ধাক্কা

দেশের বৈদেশিক মুদ্রার রিজার্ভ স্থিতিশীলভাবে বৃদ্ধি পেয়েছে। মার্চের ২৫ দশমিক ৫ বিলিয়ন ডলার থেকে সেপ্টেম্বরে বেড়ে ৩১ দশমিক ৪ বিলিয়ন ডলার হয়েছে। বিএমপি-৬ মানদণ্ডে রিজার্ভ ২০ দশমিক ৪ বিলিয়ন থেকে বেড়ে ২৬ দশমিক ৬ বিলিয়ন ডলারে দাঁড়িয়েছে। তবে সেপ্টেম্বরে রপ্তানি আয় কিছুটা কমে ৩ দশমিক ৬৩ বিলিয়ন ডলারে হয়েছে। আগস্টে ছিল রপ্তানি আয় ছিল ৩ দশমিক ৯২ বিলিয়ন ও জুলাইয়ে ৪ দশমিক ৭৭ বিলিয়ন ডলার। মৌসুমি প্রভাব ও তৈরি পোশাক রপ্তানি হ্রাসই এর প্রধান কারণ। তবে পাটজাত পণ্য, চামড়া ও হালকা প্রকৌশল পণ্যের রপ্তানি স্থিতিশীল রয়েছে।

চলতি বছরের জুলাই-আগস্টে জাতীয় রাজস্ব বোর্ড (এনবিআর) ৫৪ হাজার ৪২৩ কোটি টাকা রাজস্ব সংগ্রহ করেছে, যা আগের বছরের তুলনায় ২১ শতাংশ বেশি। ভ্যাট আদায় বেড়েছে ৩৩ দশমিক ৮ শতাংশ এবং আয়কর ২৪ শতাংশ।

ঋণ পুনঃ তফসিলের জন্য সরকারি ব্যাংকের দেওয়া বিশেষ সুযোগ নিতে ১ হাজার ২৫৩টি আবেদন জমা পড়েছে। এর মধ্যে প্রায় ৩০০ আবেদন প্রাথমিকভাবে বাছাই করা হয়েছে। এই আবেদনগুলোর বিষয়ে চূড়ান্ত সিদ্ধান্ত নিয়ে চলতি মাসে ব্যাংকগুলোর কাছে পাঠানো হবে।

১৮ আগস্ট ২০২৫

সংশ্লিষ্ট ইউনিটগুলোতে সহকারী কমিশনার ও উপকমিশনার পর্যায়ের কর্মকর্তারা প্রভাতি, দিবা ও নৈশ—এই তিন শিফটে দায়িত্ব পালন করবেন। পাশাপাশি, পর্যাপ্ত সংখ্যক রাজস্ব কর্মকর্তা, সহকারী রাজস্ব কর্মকর্তা, সাব-ইন্সপেক্টর ও সিপাই নিয়োজিত রেখে শুল্ক কার্যক্রম নির্বিঘ্ন রাখার নির্দেশ দেওয়া হয়েছে।

৪১ মিনিট আগে

শিক্ষার খরচ মেটাতে কিংবা একটু একটু করে নিজের টাকায় কিছু করার স্বপ্নে খুদে শিক্ষার্থীরা এখন ব্যাংকের সঙ্গী। আগে যেখানে সঞ্চয়ের মানে ছিল মাটির ব্যাংকে কয়েন জমানো, এখন সেটি ডিজিটাল পর্দায় ব্যালেন্স হিসাবে দেখা যায়। দেশের ব্যাংকগুলো এখন শিশু-কিশোরদের সেই হাতেখড়ির জায়গা হয়ে উঠেছে।

৯ ঘণ্টা আগে

স্কুল ব্যাংকিং মূলত শিক্ষার্থীদের ছোটবেলা থেকে সঞ্চয়ী করে তোলার একটি উদ্যোগ। এটি প্রথম শুরু হয়েছিল যুক্তরাষ্ট্রে, ১৮৭০ সালের শেষ দিকে। বাংলাদেশে আনুষ্ঠানিকভাবে ২০১১ সালে এটি চালু হয়।

৯ ঘণ্টা আগে