মূল্যস্ফীতি ঠেকাতে ৯ শতাংশ সুদহারের সীমা তুলে নিয়ে সুদহার নির্ধারণে নতুন পদ্ধতি চালু করেছে বাংলাদেশ ব্যাংক। এই পদ্ধতিতে গাড়ি, বাড়ি, কৃষিঋণসহ সব ধরনের ঋণের সুদহার বাড়ছে।

২০২৩-২৪ অর্থবছরের প্রথম ছয় মাসের জন্য যে মুদ্রানীতি ঘোষণা করা হয়েছে, তার ভিত্তিতে আলাদা প্রজ্ঞাপন জারি করে ব্যাংক ও আর্থিক প্রতিষ্ঠানের জন্য সুদহার নির্ধারণের নতুন নীতিমালা ঘোষণা করেছে কেন্দ্রীয় ব্যাংক।

গতকাল সোমবার ব্যাংকগুলোর জন্য জারি করা প্রজ্ঞাপনে যে পদ্ধতি ঘোষণা করা হয়েছে তাতে ব্যাংকঋণের সর্বোচ্চ সুদহার হবে ১০ দশমিক ১৩ শতাংশ।

ওই প্রজ্ঞাপনে বলা হয়, শিল্প ও ব্যবসা-বাণিজ্যসহ সার্বিক অর্থনীতির গতিধারা অব্যাহত রাখা ও দক্ষ ঋণ ব্যবস্থাপনা নিশ্চিতকরণের নিমিত্ত ব্যাংক কর্তৃক বিতরণকৃত ঋণের বাজারভিত্তিক সুদহার ব্যবস্থা প্রবর্তনের লক্ষ্যে এই নীতিমালা অনুসরণ করতে হবে।

নতুন পদ্ধতিতে, ১৮২ দিন মেয়াদি ট্রেজারি বিলের বাজার সুদকে ভিত্তি ধরে একটি রেফারেন্স রেট বা ভিত্তি হার নির্ধারণ করবে বাংলাদেশ ব্যাংক। এই ভিত্তি হারকে SMART বা ‘সিক্স মান্থ মুভিং অ্যাভারেজ রেট অব ট্রেজারি বিল’ নাম দেওয়া হয়েছে। প্রতি মাসের প্রথম কর্মদিবসে কেন্দ্রীয় ব্যাংকের ঋণ ব্যবস্থাপনা বিভাগ এই ভিত্তিহার সূচক ওয়েবসাইটে প্রকাশ করবে।

যে মাসের সুদহার নির্ধারণ করা হবে তার অব্যবহিত আগের মাসের ‘স্মার্ট রেটকে’ ভিত্তি ধরতে হবে। ধরা যাক, মার্চ মাসের সুদহার নির্ধারণ করতে হবে। তাহলে ফেব্রুয়ারি মাসের স্মার্ট ভিত্তি হবে।

২০২০ সালের এপ্রিলে ব্যবসায়ী ও ব্যাংকারদের চাপের মুখে সুদহারের সর্বোচ্চ সীমা সিঙ্গেল ডিজিটে নামিয়ে এনে ৯ শতাংশে বেঁধে দেয় বাংলাদেশ ব্যাংক। এরপর ব্যাংকগুলোতে আমানতের সুদ কমাতে শুরু করলে ঋণ-আমানতের সুদহার ‘নয়ছয়’ নির্ধারণ করা হয়। অর্থাৎ ঋণের সর্বোচ্চ সুদহার ৯ শতাংশ হলে, আমানতে সর্বোচ্চ সুদহার হবে ৬ শতাংশ।

কিন্তু কোভিড মহামারির পর ইউক্রেন-রাশিয়া যুদ্ধের মধ্যে বিশ্বজুড়ে জিনিসপত্রের দাম আকাশচুম্বী হয়েছে। তার প্রভাব বাংলাদেশেও পড়েছে। আর তাই বাজারে অর্থের জোগান কমিয়ে মূল্যস্ফীতির চাপ নিয়ন্ত্রণ করতে চাচ্ছে কেন্দ্রীয় ব্যাংক। এর অংশ হিসেবে নীতি সুদহার বাড়ানোর পাশাপাশি বেসরকারি ঋণে প্রবৃদ্ধির লক্ষ্যমাত্রা কমিয়ে ‘সংকোচনমূলক ও আঁটসাঁট’ মুদ্রানীতি ঘোষণা করা হয়।

কোন ঋণের সুদহার কত

চলতি জুন মাসের ট্রেজারি বিলের গড় সুদের হার বা ভিত্তিহার ৭ দশমিক ১৩ শতাংশ নির্ধারণ করা হয়েছে। এই ভিত্তি সুদহারের সঙ্গে বিভিন্ন হারে মার্জিন যোগ করে সুদহার নির্ধারিত হবে। ঋণ বা বিনিয়োগের সুদ বা মুনাফার নতুন এই হার ১ জুলাই থেকে কার্যকর হবে। এর ফলে গাড়ি-বাড়িসহ ব্যক্তিগত, কৃষি, ক্ষুদ্র ঋণসহ সব ধরনের ঋণের সুদহার বাড়বে।

সর্বোচ্চ সুদহার

১৮২ দিন মেয়াদি ট্রেজারি বিলের জুন মাসের গড় সুদহার ৭ দশমিক ১৩ শতাংশের সঙ্গে ৩ শতাংশ মার্জিন যোগ করলে ব্যাংকঋণের সর্বোচ্চ সুদহার হবে ১০ দশমিক ১৩ শতাংশ।

গাড়ি-বাড়িসহ ব্যক্তি ঋণ

সিএমএসএমই ঋণ ও ভোক্তা ঋণের আওতাধীন ব্যক্তি ঋণ ও গাড়ি কেনার ঋণের ক্ষেত্রে উল্লেখিত সুদহারের সঙ্গে অতিরিক্ত সর্বোচ্চ ১ শতাংশ সুপারভিশন চার্জ বা তদারকি মাশুল যুক্ত হবে। ফলে এই ক্ষেত্রে সুদহার হবে ১১ দশমিক ১৩ শতাংশ।

এই মাশুল বছরে একবার আদায় করা যাবে এবং এর ওপর চক্রবৃদ্ধি হারে মাশুল বা সুদ আরোপ করা যাবে না। তবে হিসাব বছরের মধ্যবর্তী সময়ে কোনো ঋণ সমন্বয়ের ক্ষেত্রে ১ শতাংশ হারে আনুপাতিক সময়ের জন্য তদারকি মাশুল আদায় করতে পারবে ব্যাংক।

কৃষি ও পল্লি ঋণ

ভিত্তি সুদহারের সঙ্গে সর্বোচ্চ ২ শতাংশ মার্জিন যোগ করে কৃষি ও পল্লি ঋণের সুদহার নির্ধারিত হবে। ফলে কৃষি ও পল্লি ঋণের সুদহার হবে ৯ দশমিক ১৩ শতাংশ।

বর্তমানে কৃষিঋণে সুদহার ৮ শতাংশ। অন্য ঋণে সুদহার ৯ শতাংশ।

বিশেষ তহবিল ও কার্ড ঋণ

বাংলাদেশ ব্যাংক বা সরকারের প্রণোদনা প্যাকেজ বা বিশেষ তহবিলের আওতায় প্রদত্ত ঋণের সুদহার নির্ধারণের ক্ষেত্রে সংশ্লিষ্ট তহবিলের জন্য প্রণীত নীতিমালা প্রযোজ্য হবে।

এ ছাড়া ক্রেডিট কার্ডের সুদহার নির্ধারণের ক্ষেত্রে ক্রেডিট কার্ডসংক্রান্ত বিদ্যমান নির্দেশনা বলবৎ থাকবে। এর ফলে ক্রেডিট কার্ডে সুদহার আগের মতো ২০ শতাংশ বহাল থাকবে।

প্রজ্ঞাপনে বলা হয়, উল্লিখিত পদ্ধতিতে সুদহার পরিবর্তনের ফলে গ্রাহকের ঋণের প্রদেয় কিস্তির পরিবর্তনের প্রয়োজনীয়তা দেখা দিলে কিস্তি পুনর্নির্ধারণের আগে অবশ্যই গ্রাহককে অবহিত করতে হবে।

ইসলামী শরিয়াহভিত্তিক ব্যাংকগুলো স্মার্টকে ভিত্তি ধরে ওপরে বর্ণিত হারে সংশ্লিষ্ট ক্ষেত্রে মার্জিন যোগ করে বিনিয়োগের বিপরীতে মুনাফার হার নির্ধারণ করবে। এ ছাড়া তদারকি মাশুলও আদায় করতে পারবে।

চলমান চর্চা অব্যাহত রেখে ব্যাংকগুলো সংশ্লিষ্ট মাসের ৭ তারিখের মধ্যে উক্ত মাসের ঘোষিত সুদহার বিবরণী ওয়েব পোর্টাল ও এন্টারপ্রাইজ ডেটা ওয়ারহাউসে (এইডিডব্লিউ) আপলোড করবে।

নতুন ঋণ দেওয়ার ক্ষেত্রে সংশ্লিষ্ট মাসের জন্য নির্ধারিত সুদহার কার্যকর হবে। স্থির বা পরিবর্তনশীল- যে ধরনেরই হোক না কেন ঋণ দেওয়ার আগে গ্রহীতার সম্মতিক্রমে সুদহার নির্ধারিত করতে হবে। তবে পরিবর্তনশীল প্রকৃতির সুদহার ৬ মাস পরপর পরিবর্তন হবে। উদাহরণস্বরূপ ১ জানুয়ারি ২০২৪ তারিখে নতুন ঋণ দেওয়া হলে পরিবর্তনশীল সুদহার ১ জুলাই ২০২৪ তারিখে পরিবর্তনযোগ্য হবে।

আর্থিক প্রতিষ্ঠানের সুদহার

আজ মঙ্গলবার প্রজ্ঞাপন জারি করে তা আর্থিক প্রতিষ্ঠানের ব্যবস্থাপনা পরিচালকদের কাছে পাঠিয়েছে কেন্দ্রীয় ব্যাংক। এতে বলা হয়েছে, নতুন নির্দেশনা ১ জুলাই থেকে কার্যকর হবে।

নতুন নিয়মে আর্থিক প্রতিষ্ঠানগুলো আমানতের ক্ষেত্রে স্মার্টের সঙ্গে সর্বোচ্চ ২ শতাংশ ও ঋণের ক্ষেত্রে সর্বোচ্চ ৫ শতাংশ সুদ বা মুনাফা যুক্ত করতে পারবে। অর্থাৎ সর্বোচ্চ ৯ দশমিক ১৩ শতাংশ সুদে আমানত নিতে পারবে। আর ঋণ বা বিনিয়োগে সর্বোচ্চ সুদহার হবে ১২ দশমিক ১৩ শতাংশ।

এ ছাড়া অতিক্ষুদ্র, ক্ষুদ্র, কুটির ও মাঝারি শিল্প (সিএমএসএমই) এবং ভোক্তা ঋণের আওতাধীন ব্যক্তিগত ঋণ ও গাড়ি ক্রয় ঋণে ব্যাংকের মতোই আরও ১ শতাংশ তদারকি মাশুল যুক্ত করা যাবে। ফলে এসব ঋণে সুদহার হবে সর্বোচ্চ ১৩ দশমিক ১৩ শতাংশ।

মূল্যস্ফীতি ঠেকাতে ৯ শতাংশ সুদহারের সীমা তুলে নিয়ে সুদহার নির্ধারণে নতুন পদ্ধতি চালু করেছে বাংলাদেশ ব্যাংক। এই পদ্ধতিতে গাড়ি, বাড়ি, কৃষিঋণসহ সব ধরনের ঋণের সুদহার বাড়ছে।

২০২৩-২৪ অর্থবছরের প্রথম ছয় মাসের জন্য যে মুদ্রানীতি ঘোষণা করা হয়েছে, তার ভিত্তিতে আলাদা প্রজ্ঞাপন জারি করে ব্যাংক ও আর্থিক প্রতিষ্ঠানের জন্য সুদহার নির্ধারণের নতুন নীতিমালা ঘোষণা করেছে কেন্দ্রীয় ব্যাংক।

গতকাল সোমবার ব্যাংকগুলোর জন্য জারি করা প্রজ্ঞাপনে যে পদ্ধতি ঘোষণা করা হয়েছে তাতে ব্যাংকঋণের সর্বোচ্চ সুদহার হবে ১০ দশমিক ১৩ শতাংশ।

ওই প্রজ্ঞাপনে বলা হয়, শিল্প ও ব্যবসা-বাণিজ্যসহ সার্বিক অর্থনীতির গতিধারা অব্যাহত রাখা ও দক্ষ ঋণ ব্যবস্থাপনা নিশ্চিতকরণের নিমিত্ত ব্যাংক কর্তৃক বিতরণকৃত ঋণের বাজারভিত্তিক সুদহার ব্যবস্থা প্রবর্তনের লক্ষ্যে এই নীতিমালা অনুসরণ করতে হবে।

নতুন পদ্ধতিতে, ১৮২ দিন মেয়াদি ট্রেজারি বিলের বাজার সুদকে ভিত্তি ধরে একটি রেফারেন্স রেট বা ভিত্তি হার নির্ধারণ করবে বাংলাদেশ ব্যাংক। এই ভিত্তি হারকে SMART বা ‘সিক্স মান্থ মুভিং অ্যাভারেজ রেট অব ট্রেজারি বিল’ নাম দেওয়া হয়েছে। প্রতি মাসের প্রথম কর্মদিবসে কেন্দ্রীয় ব্যাংকের ঋণ ব্যবস্থাপনা বিভাগ এই ভিত্তিহার সূচক ওয়েবসাইটে প্রকাশ করবে।

যে মাসের সুদহার নির্ধারণ করা হবে তার অব্যবহিত আগের মাসের ‘স্মার্ট রেটকে’ ভিত্তি ধরতে হবে। ধরা যাক, মার্চ মাসের সুদহার নির্ধারণ করতে হবে। তাহলে ফেব্রুয়ারি মাসের স্মার্ট ভিত্তি হবে।

২০২০ সালের এপ্রিলে ব্যবসায়ী ও ব্যাংকারদের চাপের মুখে সুদহারের সর্বোচ্চ সীমা সিঙ্গেল ডিজিটে নামিয়ে এনে ৯ শতাংশে বেঁধে দেয় বাংলাদেশ ব্যাংক। এরপর ব্যাংকগুলোতে আমানতের সুদ কমাতে শুরু করলে ঋণ-আমানতের সুদহার ‘নয়ছয়’ নির্ধারণ করা হয়। অর্থাৎ ঋণের সর্বোচ্চ সুদহার ৯ শতাংশ হলে, আমানতে সর্বোচ্চ সুদহার হবে ৬ শতাংশ।

কিন্তু কোভিড মহামারির পর ইউক্রেন-রাশিয়া যুদ্ধের মধ্যে বিশ্বজুড়ে জিনিসপত্রের দাম আকাশচুম্বী হয়েছে। তার প্রভাব বাংলাদেশেও পড়েছে। আর তাই বাজারে অর্থের জোগান কমিয়ে মূল্যস্ফীতির চাপ নিয়ন্ত্রণ করতে চাচ্ছে কেন্দ্রীয় ব্যাংক। এর অংশ হিসেবে নীতি সুদহার বাড়ানোর পাশাপাশি বেসরকারি ঋণে প্রবৃদ্ধির লক্ষ্যমাত্রা কমিয়ে ‘সংকোচনমূলক ও আঁটসাঁট’ মুদ্রানীতি ঘোষণা করা হয়।

কোন ঋণের সুদহার কত

চলতি জুন মাসের ট্রেজারি বিলের গড় সুদের হার বা ভিত্তিহার ৭ দশমিক ১৩ শতাংশ নির্ধারণ করা হয়েছে। এই ভিত্তি সুদহারের সঙ্গে বিভিন্ন হারে মার্জিন যোগ করে সুদহার নির্ধারিত হবে। ঋণ বা বিনিয়োগের সুদ বা মুনাফার নতুন এই হার ১ জুলাই থেকে কার্যকর হবে। এর ফলে গাড়ি-বাড়িসহ ব্যক্তিগত, কৃষি, ক্ষুদ্র ঋণসহ সব ধরনের ঋণের সুদহার বাড়বে।

সর্বোচ্চ সুদহার

১৮২ দিন মেয়াদি ট্রেজারি বিলের জুন মাসের গড় সুদহার ৭ দশমিক ১৩ শতাংশের সঙ্গে ৩ শতাংশ মার্জিন যোগ করলে ব্যাংকঋণের সর্বোচ্চ সুদহার হবে ১০ দশমিক ১৩ শতাংশ।

গাড়ি-বাড়িসহ ব্যক্তি ঋণ

সিএমএসএমই ঋণ ও ভোক্তা ঋণের আওতাধীন ব্যক্তি ঋণ ও গাড়ি কেনার ঋণের ক্ষেত্রে উল্লেখিত সুদহারের সঙ্গে অতিরিক্ত সর্বোচ্চ ১ শতাংশ সুপারভিশন চার্জ বা তদারকি মাশুল যুক্ত হবে। ফলে এই ক্ষেত্রে সুদহার হবে ১১ দশমিক ১৩ শতাংশ।

এই মাশুল বছরে একবার আদায় করা যাবে এবং এর ওপর চক্রবৃদ্ধি হারে মাশুল বা সুদ আরোপ করা যাবে না। তবে হিসাব বছরের মধ্যবর্তী সময়ে কোনো ঋণ সমন্বয়ের ক্ষেত্রে ১ শতাংশ হারে আনুপাতিক সময়ের জন্য তদারকি মাশুল আদায় করতে পারবে ব্যাংক।

কৃষি ও পল্লি ঋণ

ভিত্তি সুদহারের সঙ্গে সর্বোচ্চ ২ শতাংশ মার্জিন যোগ করে কৃষি ও পল্লি ঋণের সুদহার নির্ধারিত হবে। ফলে কৃষি ও পল্লি ঋণের সুদহার হবে ৯ দশমিক ১৩ শতাংশ।

বর্তমানে কৃষিঋণে সুদহার ৮ শতাংশ। অন্য ঋণে সুদহার ৯ শতাংশ।

বিশেষ তহবিল ও কার্ড ঋণ

বাংলাদেশ ব্যাংক বা সরকারের প্রণোদনা প্যাকেজ বা বিশেষ তহবিলের আওতায় প্রদত্ত ঋণের সুদহার নির্ধারণের ক্ষেত্রে সংশ্লিষ্ট তহবিলের জন্য প্রণীত নীতিমালা প্রযোজ্য হবে।

এ ছাড়া ক্রেডিট কার্ডের সুদহার নির্ধারণের ক্ষেত্রে ক্রেডিট কার্ডসংক্রান্ত বিদ্যমান নির্দেশনা বলবৎ থাকবে। এর ফলে ক্রেডিট কার্ডে সুদহার আগের মতো ২০ শতাংশ বহাল থাকবে।

প্রজ্ঞাপনে বলা হয়, উল্লিখিত পদ্ধতিতে সুদহার পরিবর্তনের ফলে গ্রাহকের ঋণের প্রদেয় কিস্তির পরিবর্তনের প্রয়োজনীয়তা দেখা দিলে কিস্তি পুনর্নির্ধারণের আগে অবশ্যই গ্রাহককে অবহিত করতে হবে।

ইসলামী শরিয়াহভিত্তিক ব্যাংকগুলো স্মার্টকে ভিত্তি ধরে ওপরে বর্ণিত হারে সংশ্লিষ্ট ক্ষেত্রে মার্জিন যোগ করে বিনিয়োগের বিপরীতে মুনাফার হার নির্ধারণ করবে। এ ছাড়া তদারকি মাশুলও আদায় করতে পারবে।

চলমান চর্চা অব্যাহত রেখে ব্যাংকগুলো সংশ্লিষ্ট মাসের ৭ তারিখের মধ্যে উক্ত মাসের ঘোষিত সুদহার বিবরণী ওয়েব পোর্টাল ও এন্টারপ্রাইজ ডেটা ওয়ারহাউসে (এইডিডব্লিউ) আপলোড করবে।

নতুন ঋণ দেওয়ার ক্ষেত্রে সংশ্লিষ্ট মাসের জন্য নির্ধারিত সুদহার কার্যকর হবে। স্থির বা পরিবর্তনশীল- যে ধরনেরই হোক না কেন ঋণ দেওয়ার আগে গ্রহীতার সম্মতিক্রমে সুদহার নির্ধারিত করতে হবে। তবে পরিবর্তনশীল প্রকৃতির সুদহার ৬ মাস পরপর পরিবর্তন হবে। উদাহরণস্বরূপ ১ জানুয়ারি ২০২৪ তারিখে নতুন ঋণ দেওয়া হলে পরিবর্তনশীল সুদহার ১ জুলাই ২০২৪ তারিখে পরিবর্তনযোগ্য হবে।

আর্থিক প্রতিষ্ঠানের সুদহার

আজ মঙ্গলবার প্রজ্ঞাপন জারি করে তা আর্থিক প্রতিষ্ঠানের ব্যবস্থাপনা পরিচালকদের কাছে পাঠিয়েছে কেন্দ্রীয় ব্যাংক। এতে বলা হয়েছে, নতুন নির্দেশনা ১ জুলাই থেকে কার্যকর হবে।

নতুন নিয়মে আর্থিক প্রতিষ্ঠানগুলো আমানতের ক্ষেত্রে স্মার্টের সঙ্গে সর্বোচ্চ ২ শতাংশ ও ঋণের ক্ষেত্রে সর্বোচ্চ ৫ শতাংশ সুদ বা মুনাফা যুক্ত করতে পারবে। অর্থাৎ সর্বোচ্চ ৯ দশমিক ১৩ শতাংশ সুদে আমানত নিতে পারবে। আর ঋণ বা বিনিয়োগে সর্বোচ্চ সুদহার হবে ১২ দশমিক ১৩ শতাংশ।

এ ছাড়া অতিক্ষুদ্র, ক্ষুদ্র, কুটির ও মাঝারি শিল্প (সিএমএসএমই) এবং ভোক্তা ঋণের আওতাধীন ব্যক্তিগত ঋণ ও গাড়ি ক্রয় ঋণে ব্যাংকের মতোই আরও ১ শতাংশ তদারকি মাশুল যুক্ত করা যাবে। ফলে এসব ঋণে সুদহার হবে সর্বোচ্চ ১৩ দশমিক ১৩ শতাংশ।

মূল্যস্ফীতি ঠেকাতে ৯ শতাংশ সুদহারের সীমা তুলে নিয়ে সুদহার নির্ধারণে নতুন পদ্ধতি চালু করেছে বাংলাদেশ ব্যাংক। এই পদ্ধতিতে গাড়ি, বাড়ি, কৃষিঋণসহ সব ধরনের ঋণের সুদহার বাড়ছে।

২০২৩-২৪ অর্থবছরের প্রথম ছয় মাসের জন্য যে মুদ্রানীতি ঘোষণা করা হয়েছে, তার ভিত্তিতে আলাদা প্রজ্ঞাপন জারি করে ব্যাংক ও আর্থিক প্রতিষ্ঠানের জন্য সুদহার নির্ধারণের নতুন নীতিমালা ঘোষণা করেছে কেন্দ্রীয় ব্যাংক।

গতকাল সোমবার ব্যাংকগুলোর জন্য জারি করা প্রজ্ঞাপনে যে পদ্ধতি ঘোষণা করা হয়েছে তাতে ব্যাংকঋণের সর্বোচ্চ সুদহার হবে ১০ দশমিক ১৩ শতাংশ।

ওই প্রজ্ঞাপনে বলা হয়, শিল্প ও ব্যবসা-বাণিজ্যসহ সার্বিক অর্থনীতির গতিধারা অব্যাহত রাখা ও দক্ষ ঋণ ব্যবস্থাপনা নিশ্চিতকরণের নিমিত্ত ব্যাংক কর্তৃক বিতরণকৃত ঋণের বাজারভিত্তিক সুদহার ব্যবস্থা প্রবর্তনের লক্ষ্যে এই নীতিমালা অনুসরণ করতে হবে।

নতুন পদ্ধতিতে, ১৮২ দিন মেয়াদি ট্রেজারি বিলের বাজার সুদকে ভিত্তি ধরে একটি রেফারেন্স রেট বা ভিত্তি হার নির্ধারণ করবে বাংলাদেশ ব্যাংক। এই ভিত্তি হারকে SMART বা ‘সিক্স মান্থ মুভিং অ্যাভারেজ রেট অব ট্রেজারি বিল’ নাম দেওয়া হয়েছে। প্রতি মাসের প্রথম কর্মদিবসে কেন্দ্রীয় ব্যাংকের ঋণ ব্যবস্থাপনা বিভাগ এই ভিত্তিহার সূচক ওয়েবসাইটে প্রকাশ করবে।

যে মাসের সুদহার নির্ধারণ করা হবে তার অব্যবহিত আগের মাসের ‘স্মার্ট রেটকে’ ভিত্তি ধরতে হবে। ধরা যাক, মার্চ মাসের সুদহার নির্ধারণ করতে হবে। তাহলে ফেব্রুয়ারি মাসের স্মার্ট ভিত্তি হবে।

২০২০ সালের এপ্রিলে ব্যবসায়ী ও ব্যাংকারদের চাপের মুখে সুদহারের সর্বোচ্চ সীমা সিঙ্গেল ডিজিটে নামিয়ে এনে ৯ শতাংশে বেঁধে দেয় বাংলাদেশ ব্যাংক। এরপর ব্যাংকগুলোতে আমানতের সুদ কমাতে শুরু করলে ঋণ-আমানতের সুদহার ‘নয়ছয়’ নির্ধারণ করা হয়। অর্থাৎ ঋণের সর্বোচ্চ সুদহার ৯ শতাংশ হলে, আমানতে সর্বোচ্চ সুদহার হবে ৬ শতাংশ।

কিন্তু কোভিড মহামারির পর ইউক্রেন-রাশিয়া যুদ্ধের মধ্যে বিশ্বজুড়ে জিনিসপত্রের দাম আকাশচুম্বী হয়েছে। তার প্রভাব বাংলাদেশেও পড়েছে। আর তাই বাজারে অর্থের জোগান কমিয়ে মূল্যস্ফীতির চাপ নিয়ন্ত্রণ করতে চাচ্ছে কেন্দ্রীয় ব্যাংক। এর অংশ হিসেবে নীতি সুদহার বাড়ানোর পাশাপাশি বেসরকারি ঋণে প্রবৃদ্ধির লক্ষ্যমাত্রা কমিয়ে ‘সংকোচনমূলক ও আঁটসাঁট’ মুদ্রানীতি ঘোষণা করা হয়।

কোন ঋণের সুদহার কত

চলতি জুন মাসের ট্রেজারি বিলের গড় সুদের হার বা ভিত্তিহার ৭ দশমিক ১৩ শতাংশ নির্ধারণ করা হয়েছে। এই ভিত্তি সুদহারের সঙ্গে বিভিন্ন হারে মার্জিন যোগ করে সুদহার নির্ধারিত হবে। ঋণ বা বিনিয়োগের সুদ বা মুনাফার নতুন এই হার ১ জুলাই থেকে কার্যকর হবে। এর ফলে গাড়ি-বাড়িসহ ব্যক্তিগত, কৃষি, ক্ষুদ্র ঋণসহ সব ধরনের ঋণের সুদহার বাড়বে।

সর্বোচ্চ সুদহার

১৮২ দিন মেয়াদি ট্রেজারি বিলের জুন মাসের গড় সুদহার ৭ দশমিক ১৩ শতাংশের সঙ্গে ৩ শতাংশ মার্জিন যোগ করলে ব্যাংকঋণের সর্বোচ্চ সুদহার হবে ১০ দশমিক ১৩ শতাংশ।

গাড়ি-বাড়িসহ ব্যক্তি ঋণ

সিএমএসএমই ঋণ ও ভোক্তা ঋণের আওতাধীন ব্যক্তি ঋণ ও গাড়ি কেনার ঋণের ক্ষেত্রে উল্লেখিত সুদহারের সঙ্গে অতিরিক্ত সর্বোচ্চ ১ শতাংশ সুপারভিশন চার্জ বা তদারকি মাশুল যুক্ত হবে। ফলে এই ক্ষেত্রে সুদহার হবে ১১ দশমিক ১৩ শতাংশ।

এই মাশুল বছরে একবার আদায় করা যাবে এবং এর ওপর চক্রবৃদ্ধি হারে মাশুল বা সুদ আরোপ করা যাবে না। তবে হিসাব বছরের মধ্যবর্তী সময়ে কোনো ঋণ সমন্বয়ের ক্ষেত্রে ১ শতাংশ হারে আনুপাতিক সময়ের জন্য তদারকি মাশুল আদায় করতে পারবে ব্যাংক।

কৃষি ও পল্লি ঋণ

ভিত্তি সুদহারের সঙ্গে সর্বোচ্চ ২ শতাংশ মার্জিন যোগ করে কৃষি ও পল্লি ঋণের সুদহার নির্ধারিত হবে। ফলে কৃষি ও পল্লি ঋণের সুদহার হবে ৯ দশমিক ১৩ শতাংশ।

বর্তমানে কৃষিঋণে সুদহার ৮ শতাংশ। অন্য ঋণে সুদহার ৯ শতাংশ।

বিশেষ তহবিল ও কার্ড ঋণ

বাংলাদেশ ব্যাংক বা সরকারের প্রণোদনা প্যাকেজ বা বিশেষ তহবিলের আওতায় প্রদত্ত ঋণের সুদহার নির্ধারণের ক্ষেত্রে সংশ্লিষ্ট তহবিলের জন্য প্রণীত নীতিমালা প্রযোজ্য হবে।

এ ছাড়া ক্রেডিট কার্ডের সুদহার নির্ধারণের ক্ষেত্রে ক্রেডিট কার্ডসংক্রান্ত বিদ্যমান নির্দেশনা বলবৎ থাকবে। এর ফলে ক্রেডিট কার্ডে সুদহার আগের মতো ২০ শতাংশ বহাল থাকবে।

প্রজ্ঞাপনে বলা হয়, উল্লিখিত পদ্ধতিতে সুদহার পরিবর্তনের ফলে গ্রাহকের ঋণের প্রদেয় কিস্তির পরিবর্তনের প্রয়োজনীয়তা দেখা দিলে কিস্তি পুনর্নির্ধারণের আগে অবশ্যই গ্রাহককে অবহিত করতে হবে।

ইসলামী শরিয়াহভিত্তিক ব্যাংকগুলো স্মার্টকে ভিত্তি ধরে ওপরে বর্ণিত হারে সংশ্লিষ্ট ক্ষেত্রে মার্জিন যোগ করে বিনিয়োগের বিপরীতে মুনাফার হার নির্ধারণ করবে। এ ছাড়া তদারকি মাশুলও আদায় করতে পারবে।

চলমান চর্চা অব্যাহত রেখে ব্যাংকগুলো সংশ্লিষ্ট মাসের ৭ তারিখের মধ্যে উক্ত মাসের ঘোষিত সুদহার বিবরণী ওয়েব পোর্টাল ও এন্টারপ্রাইজ ডেটা ওয়ারহাউসে (এইডিডব্লিউ) আপলোড করবে।

নতুন ঋণ দেওয়ার ক্ষেত্রে সংশ্লিষ্ট মাসের জন্য নির্ধারিত সুদহার কার্যকর হবে। স্থির বা পরিবর্তনশীল- যে ধরনেরই হোক না কেন ঋণ দেওয়ার আগে গ্রহীতার সম্মতিক্রমে সুদহার নির্ধারিত করতে হবে। তবে পরিবর্তনশীল প্রকৃতির সুদহার ৬ মাস পরপর পরিবর্তন হবে। উদাহরণস্বরূপ ১ জানুয়ারি ২০২৪ তারিখে নতুন ঋণ দেওয়া হলে পরিবর্তনশীল সুদহার ১ জুলাই ২০২৪ তারিখে পরিবর্তনযোগ্য হবে।

আর্থিক প্রতিষ্ঠানের সুদহার

আজ মঙ্গলবার প্রজ্ঞাপন জারি করে তা আর্থিক প্রতিষ্ঠানের ব্যবস্থাপনা পরিচালকদের কাছে পাঠিয়েছে কেন্দ্রীয় ব্যাংক। এতে বলা হয়েছে, নতুন নির্দেশনা ১ জুলাই থেকে কার্যকর হবে।

নতুন নিয়মে আর্থিক প্রতিষ্ঠানগুলো আমানতের ক্ষেত্রে স্মার্টের সঙ্গে সর্বোচ্চ ২ শতাংশ ও ঋণের ক্ষেত্রে সর্বোচ্চ ৫ শতাংশ সুদ বা মুনাফা যুক্ত করতে পারবে। অর্থাৎ সর্বোচ্চ ৯ দশমিক ১৩ শতাংশ সুদে আমানত নিতে পারবে। আর ঋণ বা বিনিয়োগে সর্বোচ্চ সুদহার হবে ১২ দশমিক ১৩ শতাংশ।

এ ছাড়া অতিক্ষুদ্র, ক্ষুদ্র, কুটির ও মাঝারি শিল্প (সিএমএসএমই) এবং ভোক্তা ঋণের আওতাধীন ব্যক্তিগত ঋণ ও গাড়ি ক্রয় ঋণে ব্যাংকের মতোই আরও ১ শতাংশ তদারকি মাশুল যুক্ত করা যাবে। ফলে এসব ঋণে সুদহার হবে সর্বোচ্চ ১৩ দশমিক ১৩ শতাংশ।

মূল্যস্ফীতি ঠেকাতে ৯ শতাংশ সুদহারের সীমা তুলে নিয়ে সুদহার নির্ধারণে নতুন পদ্ধতি চালু করেছে বাংলাদেশ ব্যাংক। এই পদ্ধতিতে গাড়ি, বাড়ি, কৃষিঋণসহ সব ধরনের ঋণের সুদহার বাড়ছে।

২০২৩-২৪ অর্থবছরের প্রথম ছয় মাসের জন্য যে মুদ্রানীতি ঘোষণা করা হয়েছে, তার ভিত্তিতে আলাদা প্রজ্ঞাপন জারি করে ব্যাংক ও আর্থিক প্রতিষ্ঠানের জন্য সুদহার নির্ধারণের নতুন নীতিমালা ঘোষণা করেছে কেন্দ্রীয় ব্যাংক।

গতকাল সোমবার ব্যাংকগুলোর জন্য জারি করা প্রজ্ঞাপনে যে পদ্ধতি ঘোষণা করা হয়েছে তাতে ব্যাংকঋণের সর্বোচ্চ সুদহার হবে ১০ দশমিক ১৩ শতাংশ।

ওই প্রজ্ঞাপনে বলা হয়, শিল্প ও ব্যবসা-বাণিজ্যসহ সার্বিক অর্থনীতির গতিধারা অব্যাহত রাখা ও দক্ষ ঋণ ব্যবস্থাপনা নিশ্চিতকরণের নিমিত্ত ব্যাংক কর্তৃক বিতরণকৃত ঋণের বাজারভিত্তিক সুদহার ব্যবস্থা প্রবর্তনের লক্ষ্যে এই নীতিমালা অনুসরণ করতে হবে।

নতুন পদ্ধতিতে, ১৮২ দিন মেয়াদি ট্রেজারি বিলের বাজার সুদকে ভিত্তি ধরে একটি রেফারেন্স রেট বা ভিত্তি হার নির্ধারণ করবে বাংলাদেশ ব্যাংক। এই ভিত্তি হারকে SMART বা ‘সিক্স মান্থ মুভিং অ্যাভারেজ রেট অব ট্রেজারি বিল’ নাম দেওয়া হয়েছে। প্রতি মাসের প্রথম কর্মদিবসে কেন্দ্রীয় ব্যাংকের ঋণ ব্যবস্থাপনা বিভাগ এই ভিত্তিহার সূচক ওয়েবসাইটে প্রকাশ করবে।

যে মাসের সুদহার নির্ধারণ করা হবে তার অব্যবহিত আগের মাসের ‘স্মার্ট রেটকে’ ভিত্তি ধরতে হবে। ধরা যাক, মার্চ মাসের সুদহার নির্ধারণ করতে হবে। তাহলে ফেব্রুয়ারি মাসের স্মার্ট ভিত্তি হবে।

২০২০ সালের এপ্রিলে ব্যবসায়ী ও ব্যাংকারদের চাপের মুখে সুদহারের সর্বোচ্চ সীমা সিঙ্গেল ডিজিটে নামিয়ে এনে ৯ শতাংশে বেঁধে দেয় বাংলাদেশ ব্যাংক। এরপর ব্যাংকগুলোতে আমানতের সুদ কমাতে শুরু করলে ঋণ-আমানতের সুদহার ‘নয়ছয়’ নির্ধারণ করা হয়। অর্থাৎ ঋণের সর্বোচ্চ সুদহার ৯ শতাংশ হলে, আমানতে সর্বোচ্চ সুদহার হবে ৬ শতাংশ।

কিন্তু কোভিড মহামারির পর ইউক্রেন-রাশিয়া যুদ্ধের মধ্যে বিশ্বজুড়ে জিনিসপত্রের দাম আকাশচুম্বী হয়েছে। তার প্রভাব বাংলাদেশেও পড়েছে। আর তাই বাজারে অর্থের জোগান কমিয়ে মূল্যস্ফীতির চাপ নিয়ন্ত্রণ করতে চাচ্ছে কেন্দ্রীয় ব্যাংক। এর অংশ হিসেবে নীতি সুদহার বাড়ানোর পাশাপাশি বেসরকারি ঋণে প্রবৃদ্ধির লক্ষ্যমাত্রা কমিয়ে ‘সংকোচনমূলক ও আঁটসাঁট’ মুদ্রানীতি ঘোষণা করা হয়।

কোন ঋণের সুদহার কত

চলতি জুন মাসের ট্রেজারি বিলের গড় সুদের হার বা ভিত্তিহার ৭ দশমিক ১৩ শতাংশ নির্ধারণ করা হয়েছে। এই ভিত্তি সুদহারের সঙ্গে বিভিন্ন হারে মার্জিন যোগ করে সুদহার নির্ধারিত হবে। ঋণ বা বিনিয়োগের সুদ বা মুনাফার নতুন এই হার ১ জুলাই থেকে কার্যকর হবে। এর ফলে গাড়ি-বাড়িসহ ব্যক্তিগত, কৃষি, ক্ষুদ্র ঋণসহ সব ধরনের ঋণের সুদহার বাড়বে।

সর্বোচ্চ সুদহার

১৮২ দিন মেয়াদি ট্রেজারি বিলের জুন মাসের গড় সুদহার ৭ দশমিক ১৩ শতাংশের সঙ্গে ৩ শতাংশ মার্জিন যোগ করলে ব্যাংকঋণের সর্বোচ্চ সুদহার হবে ১০ দশমিক ১৩ শতাংশ।

গাড়ি-বাড়িসহ ব্যক্তি ঋণ

সিএমএসএমই ঋণ ও ভোক্তা ঋণের আওতাধীন ব্যক্তি ঋণ ও গাড়ি কেনার ঋণের ক্ষেত্রে উল্লেখিত সুদহারের সঙ্গে অতিরিক্ত সর্বোচ্চ ১ শতাংশ সুপারভিশন চার্জ বা তদারকি মাশুল যুক্ত হবে। ফলে এই ক্ষেত্রে সুদহার হবে ১১ দশমিক ১৩ শতাংশ।

এই মাশুল বছরে একবার আদায় করা যাবে এবং এর ওপর চক্রবৃদ্ধি হারে মাশুল বা সুদ আরোপ করা যাবে না। তবে হিসাব বছরের মধ্যবর্তী সময়ে কোনো ঋণ সমন্বয়ের ক্ষেত্রে ১ শতাংশ হারে আনুপাতিক সময়ের জন্য তদারকি মাশুল আদায় করতে পারবে ব্যাংক।

কৃষি ও পল্লি ঋণ

ভিত্তি সুদহারের সঙ্গে সর্বোচ্চ ২ শতাংশ মার্জিন যোগ করে কৃষি ও পল্লি ঋণের সুদহার নির্ধারিত হবে। ফলে কৃষি ও পল্লি ঋণের সুদহার হবে ৯ দশমিক ১৩ শতাংশ।

বর্তমানে কৃষিঋণে সুদহার ৮ শতাংশ। অন্য ঋণে সুদহার ৯ শতাংশ।

বিশেষ তহবিল ও কার্ড ঋণ

বাংলাদেশ ব্যাংক বা সরকারের প্রণোদনা প্যাকেজ বা বিশেষ তহবিলের আওতায় প্রদত্ত ঋণের সুদহার নির্ধারণের ক্ষেত্রে সংশ্লিষ্ট তহবিলের জন্য প্রণীত নীতিমালা প্রযোজ্য হবে।

এ ছাড়া ক্রেডিট কার্ডের সুদহার নির্ধারণের ক্ষেত্রে ক্রেডিট কার্ডসংক্রান্ত বিদ্যমান নির্দেশনা বলবৎ থাকবে। এর ফলে ক্রেডিট কার্ডে সুদহার আগের মতো ২০ শতাংশ বহাল থাকবে।

প্রজ্ঞাপনে বলা হয়, উল্লিখিত পদ্ধতিতে সুদহার পরিবর্তনের ফলে গ্রাহকের ঋণের প্রদেয় কিস্তির পরিবর্তনের প্রয়োজনীয়তা দেখা দিলে কিস্তি পুনর্নির্ধারণের আগে অবশ্যই গ্রাহককে অবহিত করতে হবে।

ইসলামী শরিয়াহভিত্তিক ব্যাংকগুলো স্মার্টকে ভিত্তি ধরে ওপরে বর্ণিত হারে সংশ্লিষ্ট ক্ষেত্রে মার্জিন যোগ করে বিনিয়োগের বিপরীতে মুনাফার হার নির্ধারণ করবে। এ ছাড়া তদারকি মাশুলও আদায় করতে পারবে।

চলমান চর্চা অব্যাহত রেখে ব্যাংকগুলো সংশ্লিষ্ট মাসের ৭ তারিখের মধ্যে উক্ত মাসের ঘোষিত সুদহার বিবরণী ওয়েব পোর্টাল ও এন্টারপ্রাইজ ডেটা ওয়ারহাউসে (এইডিডব্লিউ) আপলোড করবে।

নতুন ঋণ দেওয়ার ক্ষেত্রে সংশ্লিষ্ট মাসের জন্য নির্ধারিত সুদহার কার্যকর হবে। স্থির বা পরিবর্তনশীল- যে ধরনেরই হোক না কেন ঋণ দেওয়ার আগে গ্রহীতার সম্মতিক্রমে সুদহার নির্ধারিত করতে হবে। তবে পরিবর্তনশীল প্রকৃতির সুদহার ৬ মাস পরপর পরিবর্তন হবে। উদাহরণস্বরূপ ১ জানুয়ারি ২০২৪ তারিখে নতুন ঋণ দেওয়া হলে পরিবর্তনশীল সুদহার ১ জুলাই ২০২৪ তারিখে পরিবর্তনযোগ্য হবে।

আর্থিক প্রতিষ্ঠানের সুদহার

আজ মঙ্গলবার প্রজ্ঞাপন জারি করে তা আর্থিক প্রতিষ্ঠানের ব্যবস্থাপনা পরিচালকদের কাছে পাঠিয়েছে কেন্দ্রীয় ব্যাংক। এতে বলা হয়েছে, নতুন নির্দেশনা ১ জুলাই থেকে কার্যকর হবে।

নতুন নিয়মে আর্থিক প্রতিষ্ঠানগুলো আমানতের ক্ষেত্রে স্মার্টের সঙ্গে সর্বোচ্চ ২ শতাংশ ও ঋণের ক্ষেত্রে সর্বোচ্চ ৫ শতাংশ সুদ বা মুনাফা যুক্ত করতে পারবে। অর্থাৎ সর্বোচ্চ ৯ দশমিক ১৩ শতাংশ সুদে আমানত নিতে পারবে। আর ঋণ বা বিনিয়োগে সর্বোচ্চ সুদহার হবে ১২ দশমিক ১৩ শতাংশ।

এ ছাড়া অতিক্ষুদ্র, ক্ষুদ্র, কুটির ও মাঝারি শিল্প (সিএমএসএমই) এবং ভোক্তা ঋণের আওতাধীন ব্যক্তিগত ঋণ ও গাড়ি ক্রয় ঋণে ব্যাংকের মতোই আরও ১ শতাংশ তদারকি মাশুল যুক্ত করা যাবে। ফলে এসব ঋণে সুদহার হবে সর্বোচ্চ ১৩ দশমিক ১৩ শতাংশ।

ক্ষুদ্র ও মাঝারি শিল্পকে (এসএমই) আরও গতিশীল ও সক্ষম করতে নীতিমালায় বড় পরিবর্তন আনছে সরকার। এর অংশ হিসেবে রপ্তানি আদেশ থেকে প্রাপ্ত আয়ের ১০ শতাংশ ব্যাংকে জমা রাখার বাধ্যবাধকতা এসএমই উদ্যোক্তাদের ক্ষেত্রে আর প্রযোজ্য থাকবে না।

১৩ ঘণ্টা আগে

ঋণনির্ভর উন্নয়নের চাপ এখন অর্থনীতিতে স্পষ্ট। চলতি অর্থবছরের প্রথম তিন মাসে (জুলাই-সেপ্টেম্বর) বিদেশি ঋণ প্রাপ্তির চেয়ে প্রায় ১৩ কোটি ডলার বেশি পরিশোধ করতে হয়েছে। ফলে নতুন ঋণ দিয়ে পুরোনো ঋণ পরিশোধের প্রবণতা বেড়েছে এবং বৈদেশিক মুদ্রার রিজার্ভ থেকেও ঋণ পরিশোধ করতে হচ্ছে সরকারকে।

১৪ ঘণ্টা আগে

কিছুটা কমানোর পর দেশের বাজারে সোনার দাম আবার বাড়ানো হয়েছে। সবচেয়ে ভালো মানের বা ২২ ক্যারেটের প্রতি ভরি (১১ দশমিক ৬৬৪ গ্রাম) সোনার দাম বাড়ানো হয়েছে ১ হাজার ৬৮০ টাকা। এতে ১ ভরি সোনার দাম ২ লাখ ১ হাজার ৭৭৬ টাকা হয়েছে।

১৮ ঘণ্টা আগে

অনিয়ন্ত্রিত কার্বন নিঃসরণে বাড়ছে জলবায়ু পরিবর্তনজনিত সংকট। দুর্যোগ দিন দিন বাড়লেও তা মোকাবিলায় বিনিয়োগ কমেছে। বিশেষ করে ঘূর্ণিঝড়, বন্যা, খরা, নদীভাঙন, জলাবদ্ধতা, পানি বৃদ্ধি এবং মাটির লবণাক্ততা মোকাবিলায় গৃহীত উদ্যোগ বাস্তবায়নে দেশের ব্যাংক ও আর্থিক প্রতিষ্ঠানগুলোর বিনিয়োগ কমেছে।

১ দিন আগেনিজস্ব প্রতিবেদক, ঢাকা

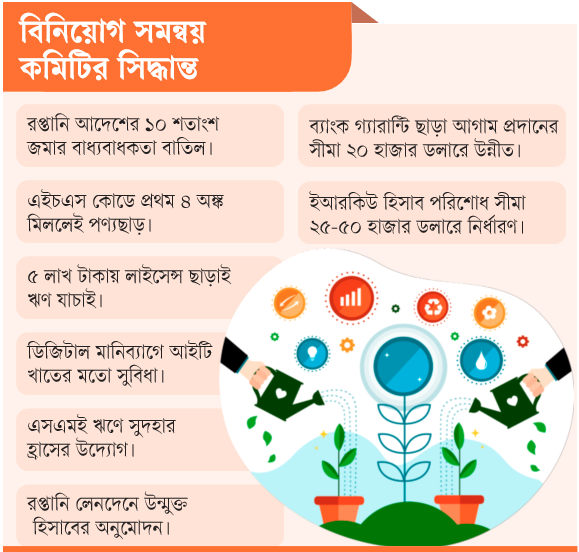

ক্ষুদ্র ও মাঝারি শিল্পকে (এসএমই) আরও গতিশীল ও সক্ষম করতে নীতিমালায় বড় পরিবর্তন আনছে সরকার। এর অংশ হিসেবে রপ্তানি আদেশ থেকে প্রাপ্ত আয়ের ১০ শতাংশ ব্যাংকে জমা রাখার বাধ্যবাধকতা এসএমই উদ্যোক্তাদের ক্ষেত্রে আর প্রযোজ্য থাকবে না। পাশাপাশি নমুনা ছাড়ের প্রক্রিয়া দ্রুত ও সহজ করতে পদক্ষেপ নিচ্ছে জাতীয় রাজস্ব বোর্ড (এনবিআর)। ডিজিটাল মানিব্যাগের মাধ্যমে অর্থ গ্রহণে তথ্যপ্রযুক্তি খাতের মতোই সুবিধা দিতে বাংলাদেশ ব্যাংক নীতিমালা সংশোধনের উদ্যোগ নিয়েছে। অনলাইন বিক্রির অর্থ যেন বিলম্ব ছাড়াই উদ্যোক্তাদের ব্যাংক হিসাবে জমা হয়—সে জন্য এসএসএল কমার্স ও সংশ্লিষ্ট ব্যাংকগুলোকে বিশেষ নির্দেশও দেওয়া হয়েছে। এসব পরিবর্তনের মূল লক্ষ্য, অর্থপ্রবাহকে আরও স্বচ্ছন্দ করা এবং ক্ষুদ্র উদ্যোক্তাদের ব্যবসায়িক গতি ফিরিয়ে আনা।

এসএমই খাতকে জাতীয় অর্থনীতির মূল চালিকাশক্তিতে রূপান্তরের রূপরেখা নির্ধারণে উচ্চপর্যায়ের বিনিয়োগ সমন্বয় কমিটি গত কয়েক মাসে পরপর চারটি বৈঠক করেছে। এসব বৈঠকে অংশ নিয়েছেন প্রধান উপদেষ্টার আন্তর্জাতিকবিষয়ক বিশেষ দূত লুৎফে সিদ্দিকী, বাংলাদেশ ব্যাংকের গভর্নর ড. আহসান এইচ মনসুর, জাতীয় রাজস্ব বোর্ডের চেয়ারম্যান মো. আবদুর রহমান খানসহ সরকারি ও বেসরকারি খাতের প্রতিনিধিরা। আলোচনায় উদ্যোক্তাদের সরাসরি অংশগ্রহণের সুযোগ বাড়ানো, নীতি প্রণয়নে তাঁদের মতামতকে গুরুত্ব দেওয়া এবং বাস্তব সমস্যাগুলো সমাধানে সমন্বিত দৃষ্টিভঙ্গি গড়ে তোলার ওপর জোর দেওয়া হয়।

গতকাল শনিবার প্রধান উপদেষ্টার প্রেস উইং থেকে পাঠানো এক বার্তায় এ বিষয়ে জানানো হয়, এসএমই খাতকে কেন্দ্র করে গঠিত এসব বৈঠকের ধারাবাহিকতা শুরু হয় ২৮ আগস্ট, প্রধান উপদেষ্টার কার্যালয়ে আয়োজিত প্রথম সভার মাধ্যমে। সেখানে আলোচনায় উঠে আসে এসএমই উদ্যোক্তাদের প্রধান চ্যালেঞ্জ—অর্থ প্রদানে বিলম্ব, কাস্টমসের জটিলতা, লাইসেন্সপ্রাপ্তিতে বাধা ও ঋণ পাওয়ার সীমাবদ্ধতা। পরবর্তী ধাপে, ২১ সেপ্টেম্বর এসএমই ফাউন্ডেশনের সভাকক্ষে আয়োজিত বৈঠকে ২ ঘণ্টাব্যাপী মুক্ত আলোচনায় উদ্যোক্তারা তাঁদের বাস্তব অভিজ্ঞতা, সমস্যা ও প্রস্তাব তুলে ধরেন। সেই আলোচনার ভিত্তিতে গৃহীত নির্দিষ্ট সুপারিশগুলো পরবর্তী সময়ে সংশ্লিষ্ট মন্ত্রণালয় ও সংস্থাগুলোর কাছে পাঠানো হয়। এরই ধারাবাহিকতায় গত ৮ অক্টোবর দেশের বিভিন্ন জেলা থেকে আগত উদ্যোক্তাদের নিয়ে অনলাইনে আরেকটি বৈঠক অনুষ্ঠিত হয়, যেখানে মাঠপর্যায়ের মতামত ও বাস্তব চিত্র সরাসরি উপস্থাপন করা হয়। পরদিন, ৯ অক্টোবর বাংলাদেশ ব্যাংকে আয়োজিত বৈঠকে এসব প্রস্তাব পর্যালোচনা করে আরও চারটি গুরুত্বপূর্ণ সিদ্ধান্ত গৃহীত হয়, যা এখন বাস্তবায়নের পথে।

বাস্তবায়নাধীন সিদ্ধান্তগুলোর মধ্যে অন্যতম হলো উদ্যোক্তাবান্ধব নতুন আর্থিক পণ্য তৈরির উদ্যোগ। বাংলাদেশ ব্যাংক ও এসএমই ফাউন্ডেশন যৌথভাবে এ নিয়ে একটি কর্মশালার আয়োজন করেছে। একই সঙ্গে ক্ষুদ্র ও মাঝারি শিল্পমাস্টার সার্কুলারের কার্যকারিতা যাচাইয়ের উদ্যোগ নেওয়া হয়েছে। পাশাপাশি ৫ লাখ টাকা পর্যন্ত বাণিজ্য লাইসেন্স ছাড়াই ঋণ প্রদানের সম্ভাব্যতা যাচাই চলছে। ব্যাংকের পুনঃ অর্থায়ন কর্মসূচি আরও আকর্ষণীয় করতে সুদের হার পুনর্বিবেচনার বিষয়টিও আলোচনায় রয়েছে।

বাংলাদেশ ব্যাংক ইতিমধ্যে কিছু গুরুত্বপূর্ণ সিদ্ধান্ত বাস্তবায়ন করেছে। এখন থেকে ব্যাংক গ্যারান্টি ছাড়া আগাম অর্থ প্রদানের সীমা ১০ হাজার থেকে বাড়িয়ে ২০ হাজার মার্কিন ডলার করা হয়েছে। বৈদেশিক মুদ্রা সংরক্ষণ (ইআরকিউ) হিসাব থেকে পরিশোধের সীমাও ২৫ হাজার থেকে বাড়িয়ে ৫০ হাজার ডলার নির্ধারণ করা হয়েছে। পাশাপাশি স্থানীয় বিমা কোম্পানির কভারেজসহ উন্মুক্ত হিসাবের মাধ্যমে রপ্তানি লেনদেনের অনুমোদন দেওয়া হয়েছে।

অন্যদিকে, এইচএস কোড-সংক্রান্ত জটিলতা নিরসনে এনবিআর নতুন নিয়ম চালু করেছে—এখন থেকে আট অঙ্কের কোডের প্রথম চার অঙ্ক মিলে গেলেই শুল্ক কর্তৃপক্ষ মূল্যায়ন সম্পন্ন করবে। এতে পণ্যছাড় প্রক্রিয়া হবে আরও দ্রুত ও সরল।

এসএমই ফাউন্ডেশন উদ্যোক্তাদের জন্য নতুন সুযোগ তৈরির উদ্যোগও নিয়েছে। প্রস্তাব করা হয়েছে, প্রতিটি ব্যবসাপ্রতিষ্ঠানের নামে বছরে ন্যূনতম তিন হাজার মার্কিন ডলারের পৃথক বৈদেশিক মুদ্রা কোটা বরাদ্দ থাকবে। পাশাপাশি বিশেষ বৈদেশিক মুদ্রা কার্ড চালুর পরিকল্পনাও রয়েছে। বিদেশি ক্রেতাদের কাছে বাংলাদেশের ক্ষুদ্রশিল্পকে আরও দৃশ্যমান করতে বৈদেশিক বাণিজ্য ইনস্টিটিউট একটি আন্তর্জাতিক প্রতিবেদন প্রকাশের উদ্যোগ নিয়েছে।

প্রধান উপদেষ্টার বিশেষ দূত লুৎফে সিদ্দিকী বলেন, ‘এই সংস্কারের লক্ষ্য অর্থনীতিতে গতি ফিরিয়ে আনা। ক্ষুদ্র উদ্যোক্তারা আমাদের অর্থনীতির আসল মেরুদণ্ড—তাঁদের জন্য ব্যবসার প্রতিটি ধাপকে সহজ করতে হবে। অর্থায়ন, অর্থ প্রদান কিংবা সরবরাহ—সব জায়গায় সরকারকে সহায়ক ভূমিকা নিতে হবে, বাধা নয়।’

ক্ষুদ্র ও মাঝারি শিল্পকে (এসএমই) আরও গতিশীল ও সক্ষম করতে নীতিমালায় বড় পরিবর্তন আনছে সরকার। এর অংশ হিসেবে রপ্তানি আদেশ থেকে প্রাপ্ত আয়ের ১০ শতাংশ ব্যাংকে জমা রাখার বাধ্যবাধকতা এসএমই উদ্যোক্তাদের ক্ষেত্রে আর প্রযোজ্য থাকবে না। পাশাপাশি নমুনা ছাড়ের প্রক্রিয়া দ্রুত ও সহজ করতে পদক্ষেপ নিচ্ছে জাতীয় রাজস্ব বোর্ড (এনবিআর)। ডিজিটাল মানিব্যাগের মাধ্যমে অর্থ গ্রহণে তথ্যপ্রযুক্তি খাতের মতোই সুবিধা দিতে বাংলাদেশ ব্যাংক নীতিমালা সংশোধনের উদ্যোগ নিয়েছে। অনলাইন বিক্রির অর্থ যেন বিলম্ব ছাড়াই উদ্যোক্তাদের ব্যাংক হিসাবে জমা হয়—সে জন্য এসএসএল কমার্স ও সংশ্লিষ্ট ব্যাংকগুলোকে বিশেষ নির্দেশও দেওয়া হয়েছে। এসব পরিবর্তনের মূল লক্ষ্য, অর্থপ্রবাহকে আরও স্বচ্ছন্দ করা এবং ক্ষুদ্র উদ্যোক্তাদের ব্যবসায়িক গতি ফিরিয়ে আনা।

এসএমই খাতকে জাতীয় অর্থনীতির মূল চালিকাশক্তিতে রূপান্তরের রূপরেখা নির্ধারণে উচ্চপর্যায়ের বিনিয়োগ সমন্বয় কমিটি গত কয়েক মাসে পরপর চারটি বৈঠক করেছে। এসব বৈঠকে অংশ নিয়েছেন প্রধান উপদেষ্টার আন্তর্জাতিকবিষয়ক বিশেষ দূত লুৎফে সিদ্দিকী, বাংলাদেশ ব্যাংকের গভর্নর ড. আহসান এইচ মনসুর, জাতীয় রাজস্ব বোর্ডের চেয়ারম্যান মো. আবদুর রহমান খানসহ সরকারি ও বেসরকারি খাতের প্রতিনিধিরা। আলোচনায় উদ্যোক্তাদের সরাসরি অংশগ্রহণের সুযোগ বাড়ানো, নীতি প্রণয়নে তাঁদের মতামতকে গুরুত্ব দেওয়া এবং বাস্তব সমস্যাগুলো সমাধানে সমন্বিত দৃষ্টিভঙ্গি গড়ে তোলার ওপর জোর দেওয়া হয়।

গতকাল শনিবার প্রধান উপদেষ্টার প্রেস উইং থেকে পাঠানো এক বার্তায় এ বিষয়ে জানানো হয়, এসএমই খাতকে কেন্দ্র করে গঠিত এসব বৈঠকের ধারাবাহিকতা শুরু হয় ২৮ আগস্ট, প্রধান উপদেষ্টার কার্যালয়ে আয়োজিত প্রথম সভার মাধ্যমে। সেখানে আলোচনায় উঠে আসে এসএমই উদ্যোক্তাদের প্রধান চ্যালেঞ্জ—অর্থ প্রদানে বিলম্ব, কাস্টমসের জটিলতা, লাইসেন্সপ্রাপ্তিতে বাধা ও ঋণ পাওয়ার সীমাবদ্ধতা। পরবর্তী ধাপে, ২১ সেপ্টেম্বর এসএমই ফাউন্ডেশনের সভাকক্ষে আয়োজিত বৈঠকে ২ ঘণ্টাব্যাপী মুক্ত আলোচনায় উদ্যোক্তারা তাঁদের বাস্তব অভিজ্ঞতা, সমস্যা ও প্রস্তাব তুলে ধরেন। সেই আলোচনার ভিত্তিতে গৃহীত নির্দিষ্ট সুপারিশগুলো পরবর্তী সময়ে সংশ্লিষ্ট মন্ত্রণালয় ও সংস্থাগুলোর কাছে পাঠানো হয়। এরই ধারাবাহিকতায় গত ৮ অক্টোবর দেশের বিভিন্ন জেলা থেকে আগত উদ্যোক্তাদের নিয়ে অনলাইনে আরেকটি বৈঠক অনুষ্ঠিত হয়, যেখানে মাঠপর্যায়ের মতামত ও বাস্তব চিত্র সরাসরি উপস্থাপন করা হয়। পরদিন, ৯ অক্টোবর বাংলাদেশ ব্যাংকে আয়োজিত বৈঠকে এসব প্রস্তাব পর্যালোচনা করে আরও চারটি গুরুত্বপূর্ণ সিদ্ধান্ত গৃহীত হয়, যা এখন বাস্তবায়নের পথে।

বাস্তবায়নাধীন সিদ্ধান্তগুলোর মধ্যে অন্যতম হলো উদ্যোক্তাবান্ধব নতুন আর্থিক পণ্য তৈরির উদ্যোগ। বাংলাদেশ ব্যাংক ও এসএমই ফাউন্ডেশন যৌথভাবে এ নিয়ে একটি কর্মশালার আয়োজন করেছে। একই সঙ্গে ক্ষুদ্র ও মাঝারি শিল্পমাস্টার সার্কুলারের কার্যকারিতা যাচাইয়ের উদ্যোগ নেওয়া হয়েছে। পাশাপাশি ৫ লাখ টাকা পর্যন্ত বাণিজ্য লাইসেন্স ছাড়াই ঋণ প্রদানের সম্ভাব্যতা যাচাই চলছে। ব্যাংকের পুনঃ অর্থায়ন কর্মসূচি আরও আকর্ষণীয় করতে সুদের হার পুনর্বিবেচনার বিষয়টিও আলোচনায় রয়েছে।

বাংলাদেশ ব্যাংক ইতিমধ্যে কিছু গুরুত্বপূর্ণ সিদ্ধান্ত বাস্তবায়ন করেছে। এখন থেকে ব্যাংক গ্যারান্টি ছাড়া আগাম অর্থ প্রদানের সীমা ১০ হাজার থেকে বাড়িয়ে ২০ হাজার মার্কিন ডলার করা হয়েছে। বৈদেশিক মুদ্রা সংরক্ষণ (ইআরকিউ) হিসাব থেকে পরিশোধের সীমাও ২৫ হাজার থেকে বাড়িয়ে ৫০ হাজার ডলার নির্ধারণ করা হয়েছে। পাশাপাশি স্থানীয় বিমা কোম্পানির কভারেজসহ উন্মুক্ত হিসাবের মাধ্যমে রপ্তানি লেনদেনের অনুমোদন দেওয়া হয়েছে।

অন্যদিকে, এইচএস কোড-সংক্রান্ত জটিলতা নিরসনে এনবিআর নতুন নিয়ম চালু করেছে—এখন থেকে আট অঙ্কের কোডের প্রথম চার অঙ্ক মিলে গেলেই শুল্ক কর্তৃপক্ষ মূল্যায়ন সম্পন্ন করবে। এতে পণ্যছাড় প্রক্রিয়া হবে আরও দ্রুত ও সরল।

এসএমই ফাউন্ডেশন উদ্যোক্তাদের জন্য নতুন সুযোগ তৈরির উদ্যোগও নিয়েছে। প্রস্তাব করা হয়েছে, প্রতিটি ব্যবসাপ্রতিষ্ঠানের নামে বছরে ন্যূনতম তিন হাজার মার্কিন ডলারের পৃথক বৈদেশিক মুদ্রা কোটা বরাদ্দ থাকবে। পাশাপাশি বিশেষ বৈদেশিক মুদ্রা কার্ড চালুর পরিকল্পনাও রয়েছে। বিদেশি ক্রেতাদের কাছে বাংলাদেশের ক্ষুদ্রশিল্পকে আরও দৃশ্যমান করতে বৈদেশিক বাণিজ্য ইনস্টিটিউট একটি আন্তর্জাতিক প্রতিবেদন প্রকাশের উদ্যোগ নিয়েছে।

প্রধান উপদেষ্টার বিশেষ দূত লুৎফে সিদ্দিকী বলেন, ‘এই সংস্কারের লক্ষ্য অর্থনীতিতে গতি ফিরিয়ে আনা। ক্ষুদ্র উদ্যোক্তারা আমাদের অর্থনীতির আসল মেরুদণ্ড—তাঁদের জন্য ব্যবসার প্রতিটি ধাপকে সহজ করতে হবে। অর্থায়ন, অর্থ প্রদান কিংবা সরবরাহ—সব জায়গায় সরকারকে সহায়ক ভূমিকা নিতে হবে, বাধা নয়।’

মূল্যস্ফীতি ঠেকাতে ৯ শতাংশ সুদহারের সীমা তুলে নিয়ে সুদহার নির্ধারণে নতুন পদ্ধতি চালু করেছে বাংলাদেশ ব্যাংক। এই পদ্ধতিতে গাড়ি, বাড়ি, কৃষিঋণসহ সব ধরনের ঋণের সুদহার বাড়ছে।

২০ জুন ২০২৩

ঋণনির্ভর উন্নয়নের চাপ এখন অর্থনীতিতে স্পষ্ট। চলতি অর্থবছরের প্রথম তিন মাসে (জুলাই-সেপ্টেম্বর) বিদেশি ঋণ প্রাপ্তির চেয়ে প্রায় ১৩ কোটি ডলার বেশি পরিশোধ করতে হয়েছে। ফলে নতুন ঋণ দিয়ে পুরোনো ঋণ পরিশোধের প্রবণতা বেড়েছে এবং বৈদেশিক মুদ্রার রিজার্ভ থেকেও ঋণ পরিশোধ করতে হচ্ছে সরকারকে।

১৪ ঘণ্টা আগে

কিছুটা কমানোর পর দেশের বাজারে সোনার দাম আবার বাড়ানো হয়েছে। সবচেয়ে ভালো মানের বা ২২ ক্যারেটের প্রতি ভরি (১১ দশমিক ৬৬৪ গ্রাম) সোনার দাম বাড়ানো হয়েছে ১ হাজার ৬৮০ টাকা। এতে ১ ভরি সোনার দাম ২ লাখ ১ হাজার ৭৭৬ টাকা হয়েছে।

১৮ ঘণ্টা আগে

অনিয়ন্ত্রিত কার্বন নিঃসরণে বাড়ছে জলবায়ু পরিবর্তনজনিত সংকট। দুর্যোগ দিন দিন বাড়লেও তা মোকাবিলায় বিনিয়োগ কমেছে। বিশেষ করে ঘূর্ণিঝড়, বন্যা, খরা, নদীভাঙন, জলাবদ্ধতা, পানি বৃদ্ধি এবং মাটির লবণাক্ততা মোকাবিলায় গৃহীত উদ্যোগ বাস্তবায়নে দেশের ব্যাংক ও আর্থিক প্রতিষ্ঠানগুলোর বিনিয়োগ কমেছে।

১ দিন আগেনিজস্ব প্রতিবেদক, ঢাকা

ঋণনির্ভর উন্নয়নের চাপ এখন অর্থনীতিতে স্পষ্ট। চলতি অর্থবছরের প্রথম তিন মাসে (জুলাই-সেপ্টেম্বর) বিদেশি ঋণ প্রাপ্তির চেয়ে প্রায় ১৩ কোটি ডলার বেশি পরিশোধ করতে হয়েছে। ফলে নতুন ঋণ দিয়ে পুরোনো ঋণ পরিশোধের প্রবণতা বেড়েছে এবং বৈদেশিক মুদ্রার রিজার্ভ থেকেও ঋণ পরিশোধ করতে হচ্ছে সরকারকে।

অর্থনৈতিক সম্পর্ক বিভাগের (ইআরডি) সর্বশেষ প্রতিবেদনে দেখা গেছে, ২০২৫-২৬ অর্থবছরের প্রথম তিন মাসে (জুলাই-সেপ্টেম্বর) বৈদেশিক ঋণছাড় হয়েছে ১১৪ কোটি ৮৫ লাখ ডলার; কিন্তু পরিশোধ হয়েছে ১২৭ কোটি ৯৯ লাখ ডলার। গত অর্থবছরের একই সময়ে পরিশোধ ছিল ১১২ কোটি ডলার। সে তুলনায় এবারের পরিশোধ বেড়েছে ১৫ কোটি ৩৩ লাখ ডলার, যার মধ্যে শুধু আসল পরিশোধই বেড়েছে ১৩ কোটি ডলার।

একই সময়ে (জুলাই-সেপ্টেম্বর) উন্নয়ন সহযোগীদের কাছ থেকে নতুন ঋণের প্রতিশ্রুতি পাওয়া গেছে ৯১ কোটি ৬ লাখ ডলার, যা আগের অর্থবছরের একই সময়ের তুলনায় ৩৩ শতাংশ বেশি। তবে প্রতিশ্রুতি বাড়লেও বাস্তবে ছাড়ের গতি কমে গেছে, ফলে প্রকল্প বাস্তবায়নে অর্থের ঘাটতি দেখা দিচ্ছে।

ইআরডি জানায়, পদ্মা রেল সংযোগ, মেট্রোরেল, কর্ণফুলী টানেলসহ কয়েকটি বড় অবকাঠামো প্রকল্পের ঋণ পরিশোধ শুরু হয়েছে। তবে এগুলোর মধ্যে মেট্রোরেল ছাড়া অন্য প্রকল্পগুলো থেকে এখনো প্রত্যাশিত আয় আসছে না। কর্ণফুলী টানেল ও পদ্মা সেতু রেল প্রকল্প থেকে যে আয় হচ্ছে, তা দিয়ে রক্ষণাবেক্ষণের ব্যয়ই পুরোপুরি মেটানো যাচ্ছে না। ফলে এসব প্রকল্পের ঋণ সরকারকে নিজস্ব তহবিল থেকে পরিশোধ করতে হচ্ছে।

বিদায়ী ২০২৪-২৫ অর্থবছরে ইতিহাসের সর্বোচ্চ ৪০৯ কোটি ডলার ঋণ পরিশোধ করেছে বাংলাদেশ। ২০২৩-২৪ অর্থবছরে এটি ছিল ৩৩৫ কোটি ডলার আর ২০২২-২৩ অর্থবছরে ২৬৭ কোটি ডলার।

বাজারভিত্তিক ঋণের সুদও এখন আগের চেয়ে অনেক বেশি। ইউক্রেন-রাশিয়া যুদ্ধের কারণে আন্তর্জাতিক বাজারে সিকিউরড ওভারনাইট ফিন্যান্সিং রেট (এসওএফআর) বেড়ে ৫ শতাংশের বেশি হয়েছে, যেখানে যুদ্ধের আগে এটি ১ শতাংশের নিচে ছিল। ফলে বাংলাদেশের জন্যও বাজারভিত্তিক ঋণ ব্যয়বহুল হয়ে পড়েছে, বিশেষত জাইকা, এডিবি বা বাণিজ্যিক ঋণপথে নেওয়া অর্থের ক্ষেত্রে।

এ বিষয়ে বিশ্বব্যাংকের ঢাকা অফিসের সাবেক মুখ্য অর্থনীতিবিদ ড. জাহিদ হোসেন বলেন, ‘আমাদের বৈদেশিক ঋণ বাড়ছে, সঙ্গে বাড়ছে পরিশোধের চাপও। আগামী দু-তিন বছরের মধ্যে ঋণ পরিশোধ ৫ থেকে ৬ বিলিয়ন ডলার ছাড়িয়ে যেতে পারে। যদি রাজস্ব আদায় বাড়ানো না যায় এবং রপ্তানি ও রেমিট্যান্সের মাধ্যমে বৈদেশিক মুদ্রার জোগান বৃদ্ধি না পায়, তাহলে ঋণ পরিশোধের চাপ অর্থনীতিতে দুর্দশা সৃষ্টি করবে।

ঋণনির্ভর উন্নয়নের চাপ এখন অর্থনীতিতে স্পষ্ট। চলতি অর্থবছরের প্রথম তিন মাসে (জুলাই-সেপ্টেম্বর) বিদেশি ঋণ প্রাপ্তির চেয়ে প্রায় ১৩ কোটি ডলার বেশি পরিশোধ করতে হয়েছে। ফলে নতুন ঋণ দিয়ে পুরোনো ঋণ পরিশোধের প্রবণতা বেড়েছে এবং বৈদেশিক মুদ্রার রিজার্ভ থেকেও ঋণ পরিশোধ করতে হচ্ছে সরকারকে।

অর্থনৈতিক সম্পর্ক বিভাগের (ইআরডি) সর্বশেষ প্রতিবেদনে দেখা গেছে, ২০২৫-২৬ অর্থবছরের প্রথম তিন মাসে (জুলাই-সেপ্টেম্বর) বৈদেশিক ঋণছাড় হয়েছে ১১৪ কোটি ৮৫ লাখ ডলার; কিন্তু পরিশোধ হয়েছে ১২৭ কোটি ৯৯ লাখ ডলার। গত অর্থবছরের একই সময়ে পরিশোধ ছিল ১১২ কোটি ডলার। সে তুলনায় এবারের পরিশোধ বেড়েছে ১৫ কোটি ৩৩ লাখ ডলার, যার মধ্যে শুধু আসল পরিশোধই বেড়েছে ১৩ কোটি ডলার।

একই সময়ে (জুলাই-সেপ্টেম্বর) উন্নয়ন সহযোগীদের কাছ থেকে নতুন ঋণের প্রতিশ্রুতি পাওয়া গেছে ৯১ কোটি ৬ লাখ ডলার, যা আগের অর্থবছরের একই সময়ের তুলনায় ৩৩ শতাংশ বেশি। তবে প্রতিশ্রুতি বাড়লেও বাস্তবে ছাড়ের গতি কমে গেছে, ফলে প্রকল্প বাস্তবায়নে অর্থের ঘাটতি দেখা দিচ্ছে।

ইআরডি জানায়, পদ্মা রেল সংযোগ, মেট্রোরেল, কর্ণফুলী টানেলসহ কয়েকটি বড় অবকাঠামো প্রকল্পের ঋণ পরিশোধ শুরু হয়েছে। তবে এগুলোর মধ্যে মেট্রোরেল ছাড়া অন্য প্রকল্পগুলো থেকে এখনো প্রত্যাশিত আয় আসছে না। কর্ণফুলী টানেল ও পদ্মা সেতু রেল প্রকল্প থেকে যে আয় হচ্ছে, তা দিয়ে রক্ষণাবেক্ষণের ব্যয়ই পুরোপুরি মেটানো যাচ্ছে না। ফলে এসব প্রকল্পের ঋণ সরকারকে নিজস্ব তহবিল থেকে পরিশোধ করতে হচ্ছে।

বিদায়ী ২০২৪-২৫ অর্থবছরে ইতিহাসের সর্বোচ্চ ৪০৯ কোটি ডলার ঋণ পরিশোধ করেছে বাংলাদেশ। ২০২৩-২৪ অর্থবছরে এটি ছিল ৩৩৫ কোটি ডলার আর ২০২২-২৩ অর্থবছরে ২৬৭ কোটি ডলার।

বাজারভিত্তিক ঋণের সুদও এখন আগের চেয়ে অনেক বেশি। ইউক্রেন-রাশিয়া যুদ্ধের কারণে আন্তর্জাতিক বাজারে সিকিউরড ওভারনাইট ফিন্যান্সিং রেট (এসওএফআর) বেড়ে ৫ শতাংশের বেশি হয়েছে, যেখানে যুদ্ধের আগে এটি ১ শতাংশের নিচে ছিল। ফলে বাংলাদেশের জন্যও বাজারভিত্তিক ঋণ ব্যয়বহুল হয়ে পড়েছে, বিশেষত জাইকা, এডিবি বা বাণিজ্যিক ঋণপথে নেওয়া অর্থের ক্ষেত্রে।

এ বিষয়ে বিশ্বব্যাংকের ঢাকা অফিসের সাবেক মুখ্য অর্থনীতিবিদ ড. জাহিদ হোসেন বলেন, ‘আমাদের বৈদেশিক ঋণ বাড়ছে, সঙ্গে বাড়ছে পরিশোধের চাপও। আগামী দু-তিন বছরের মধ্যে ঋণ পরিশোধ ৫ থেকে ৬ বিলিয়ন ডলার ছাড়িয়ে যেতে পারে। যদি রাজস্ব আদায় বাড়ানো না যায় এবং রপ্তানি ও রেমিট্যান্সের মাধ্যমে বৈদেশিক মুদ্রার জোগান বৃদ্ধি না পায়, তাহলে ঋণ পরিশোধের চাপ অর্থনীতিতে দুর্দশা সৃষ্টি করবে।

মূল্যস্ফীতি ঠেকাতে ৯ শতাংশ সুদহারের সীমা তুলে নিয়ে সুদহার নির্ধারণে নতুন পদ্ধতি চালু করেছে বাংলাদেশ ব্যাংক। এই পদ্ধতিতে গাড়ি, বাড়ি, কৃষিঋণসহ সব ধরনের ঋণের সুদহার বাড়ছে।

২০ জুন ২০২৩

ক্ষুদ্র ও মাঝারি শিল্পকে (এসএমই) আরও গতিশীল ও সক্ষম করতে নীতিমালায় বড় পরিবর্তন আনছে সরকার। এর অংশ হিসেবে রপ্তানি আদেশ থেকে প্রাপ্ত আয়ের ১০ শতাংশ ব্যাংকে জমা রাখার বাধ্যবাধকতা এসএমই উদ্যোক্তাদের ক্ষেত্রে আর প্রযোজ্য থাকবে না।

১৩ ঘণ্টা আগে

কিছুটা কমানোর পর দেশের বাজারে সোনার দাম আবার বাড়ানো হয়েছে। সবচেয়ে ভালো মানের বা ২২ ক্যারেটের প্রতি ভরি (১১ দশমিক ৬৬৪ গ্রাম) সোনার দাম বাড়ানো হয়েছে ১ হাজার ৬৮০ টাকা। এতে ১ ভরি সোনার দাম ২ লাখ ১ হাজার ৭৭৬ টাকা হয়েছে।

১৮ ঘণ্টা আগে

অনিয়ন্ত্রিত কার্বন নিঃসরণে বাড়ছে জলবায়ু পরিবর্তনজনিত সংকট। দুর্যোগ দিন দিন বাড়লেও তা মোকাবিলায় বিনিয়োগ কমেছে। বিশেষ করে ঘূর্ণিঝড়, বন্যা, খরা, নদীভাঙন, জলাবদ্ধতা, পানি বৃদ্ধি এবং মাটির লবণাক্ততা মোকাবিলায় গৃহীত উদ্যোগ বাস্তবায়নে দেশের ব্যাংক ও আর্থিক প্রতিষ্ঠানগুলোর বিনিয়োগ কমেছে।

১ দিন আগেআজকের পত্রিকা ডেস্ক

কিছুটা কমানোর পর দেশের বাজারে সোনার দাম আবার বাড়ানো হয়েছে। সবচেয়ে ভালো মানের বা ২২ ক্যারেটের প্রতি ভরি (১১ দশমিক ৬৬৪ গ্রাম) সোনার দাম বাড়ানো হয়েছে ১ হাজার ৬৮০ টাকা। এতে ১ ভরি সোনার দাম ২ লাখ ১ হাজার ৭৭৬ টাকা হয়েছে।

স্থানীয় বাজারে তেজাবি সোনার (পাকা সোনা) দাম বাড়ার পরিপ্রেক্ষিতে এই দাম বাড়ানো হয়েছে। আগামীকাল রোববার (২ নভেম্বর) থেকে নতুন দাম কার্যকর হবে বলে জানিয়েছে বাংলাদেশ জুয়েলার্স সমিতি (বাজুস)।

আজ শনিবার (১ নভেম্বর) বাজুস স্ট্যান্ডিং কমিটি অন প্রাইসিং অ্যান্ড প্রাইস মনিটরিং কমিটি বৈঠকে করে এই দাম বাড়ানোর সিদ্ধান্ত নিয়েছে। পরে কমিটির চেয়ারম্যান মাসুদুর রহমানের সই করা এক বিজ্ঞপ্তিতে এ তথ্য জানানো হয়।

এর আগে গত ৩১ অক্টোবর প্রতি ভরি সোনার দাম কমানো হয় ২ হাজার ৬১৩ টাকা। তার আগে ৩০ অক্টোবর প্রতি ভরি সোনার দাম বাড়ানো হয় ৮ হাজার ৯০০ টাকা। এই দাম বাড়ানোর আগে চার দফায় ভালো মানের ১ ভরি সোনার দাম কমানো হয় ২৩ হাজার ৫৭৩ টাকা। এখন আবার দাম বাড়ানো হলো।

এখন সবচেয়ে ভালো মানের বা ২২ ক্যারেটের প্রতি ভরি সোনায় ১ হাজার ৬৮০ টাকা বাড়িয়ে নতুন দাম নির্ধারণ করা হয়েছে ২ লাখ ১ হাজার ৭৭৬ টাকা। ২১ ক্যারেটের ১ ভরি সোনায় ১ হাজার ৫৯৮ টাকা বাড়িয়ে ১ লাখ ৯২ হাজার ৫৯৬ টাকা নির্ধারণ করা হয়েছে।

এ ছাড়া ১৮ ক্যারেটের ১ ভরি সোনায় ১ হাজার ৩৬৫ টাকা বাড়িয়ে নতুন দাম ১ লাখ ৬৫ হাজার ৮১ টাকা নির্ধারণ করা হয়েছে। আর সনাতন পদ্ধতির প্রতি ভরি সোনায় ১ হাজার ১৬৬ টাকা বাড়িয়ে নির্ধারণ করা হয়েছে ১ লাখ ৩৭ হাজার ১৮০ টাকা।

এর আগে ৩১ অক্টোবর সবচেয়ে ভালো মানের বা ২২ ক্যারেটের প্রতি ভরি সোনায় ২ হাজার ৬১৩ টাকা কমিয়ে নতুন দাম নির্ধারণ করা হয় ২ লাখ ৯৬ টাকা। ২১ ক্যারেটের ১ ভরি সোনায় ২ হাজার ৫০৮ টাকা কমিয়ে ১ লাখ ৯০ হাজার ৯৯৮ টাকা নির্ধারণ করা হয়।

এ ছাড়া ১৮ ক্যারেটের ১ ভরি সোনায় ২ হাজার ১৪৬ টাকা কমিয়ে নতুন দাম ১ লাখ ৬৩ হাজার ৭১৬ টাকা নির্ধারণ করা হয়। আর সনাতন পদ্ধতির প্রতি ভরি সোনায় ১ হাজার ৮৩১ টাকা কমিয়ে দাম নির্ধারণ করা হয় ১ লাখ ৩৬ হাজার ১৪ টাকা।

সোনার দাম বাড়ানো হলেও রুপার দাম অপরিবর্তিত রয়েছে। ২২ ক্যারেটের ১ ভরি রুপার দাম নির্ধারণ করা হয়েছে ৪ হাজার ২৪৬ টাকা। এ ছাড়া ২১ ক্যারেটের ১ ভরি রুপার দাম ৪ হাজার ৪৭, ১৮ ক্যারেটের ১ ভরির দাম ৩ হাজার ৪৭৬ এবং সনাতন পদ্ধতির ১ ভরির দাম ২ হাজার ৬০১ টাকা নির্ধারণ করা হয়েছে।

কিছুটা কমানোর পর দেশের বাজারে সোনার দাম আবার বাড়ানো হয়েছে। সবচেয়ে ভালো মানের বা ২২ ক্যারেটের প্রতি ভরি (১১ দশমিক ৬৬৪ গ্রাম) সোনার দাম বাড়ানো হয়েছে ১ হাজার ৬৮০ টাকা। এতে ১ ভরি সোনার দাম ২ লাখ ১ হাজার ৭৭৬ টাকা হয়েছে।

স্থানীয় বাজারে তেজাবি সোনার (পাকা সোনা) দাম বাড়ার পরিপ্রেক্ষিতে এই দাম বাড়ানো হয়েছে। আগামীকাল রোববার (২ নভেম্বর) থেকে নতুন দাম কার্যকর হবে বলে জানিয়েছে বাংলাদেশ জুয়েলার্স সমিতি (বাজুস)।

আজ শনিবার (১ নভেম্বর) বাজুস স্ট্যান্ডিং কমিটি অন প্রাইসিং অ্যান্ড প্রাইস মনিটরিং কমিটি বৈঠকে করে এই দাম বাড়ানোর সিদ্ধান্ত নিয়েছে। পরে কমিটির চেয়ারম্যান মাসুদুর রহমানের সই করা এক বিজ্ঞপ্তিতে এ তথ্য জানানো হয়।

এর আগে গত ৩১ অক্টোবর প্রতি ভরি সোনার দাম কমানো হয় ২ হাজার ৬১৩ টাকা। তার আগে ৩০ অক্টোবর প্রতি ভরি সোনার দাম বাড়ানো হয় ৮ হাজার ৯০০ টাকা। এই দাম বাড়ানোর আগে চার দফায় ভালো মানের ১ ভরি সোনার দাম কমানো হয় ২৩ হাজার ৫৭৩ টাকা। এখন আবার দাম বাড়ানো হলো।

এখন সবচেয়ে ভালো মানের বা ২২ ক্যারেটের প্রতি ভরি সোনায় ১ হাজার ৬৮০ টাকা বাড়িয়ে নতুন দাম নির্ধারণ করা হয়েছে ২ লাখ ১ হাজার ৭৭৬ টাকা। ২১ ক্যারেটের ১ ভরি সোনায় ১ হাজার ৫৯৮ টাকা বাড়িয়ে ১ লাখ ৯২ হাজার ৫৯৬ টাকা নির্ধারণ করা হয়েছে।

এ ছাড়া ১৮ ক্যারেটের ১ ভরি সোনায় ১ হাজার ৩৬৫ টাকা বাড়িয়ে নতুন দাম ১ লাখ ৬৫ হাজার ৮১ টাকা নির্ধারণ করা হয়েছে। আর সনাতন পদ্ধতির প্রতি ভরি সোনায় ১ হাজার ১৬৬ টাকা বাড়িয়ে নির্ধারণ করা হয়েছে ১ লাখ ৩৭ হাজার ১৮০ টাকা।

এর আগে ৩১ অক্টোবর সবচেয়ে ভালো মানের বা ২২ ক্যারেটের প্রতি ভরি সোনায় ২ হাজার ৬১৩ টাকা কমিয়ে নতুন দাম নির্ধারণ করা হয় ২ লাখ ৯৬ টাকা। ২১ ক্যারেটের ১ ভরি সোনায় ২ হাজার ৫০৮ টাকা কমিয়ে ১ লাখ ৯০ হাজার ৯৯৮ টাকা নির্ধারণ করা হয়।

এ ছাড়া ১৮ ক্যারেটের ১ ভরি সোনায় ২ হাজার ১৪৬ টাকা কমিয়ে নতুন দাম ১ লাখ ৬৩ হাজার ৭১৬ টাকা নির্ধারণ করা হয়। আর সনাতন পদ্ধতির প্রতি ভরি সোনায় ১ হাজার ৮৩১ টাকা কমিয়ে দাম নির্ধারণ করা হয় ১ লাখ ৩৬ হাজার ১৪ টাকা।

সোনার দাম বাড়ানো হলেও রুপার দাম অপরিবর্তিত রয়েছে। ২২ ক্যারেটের ১ ভরি রুপার দাম নির্ধারণ করা হয়েছে ৪ হাজার ২৪৬ টাকা। এ ছাড়া ২১ ক্যারেটের ১ ভরি রুপার দাম ৪ হাজার ৪৭, ১৮ ক্যারেটের ১ ভরির দাম ৩ হাজার ৪৭৬ এবং সনাতন পদ্ধতির ১ ভরির দাম ২ হাজার ৬০১ টাকা নির্ধারণ করা হয়েছে।

মূল্যস্ফীতি ঠেকাতে ৯ শতাংশ সুদহারের সীমা তুলে নিয়ে সুদহার নির্ধারণে নতুন পদ্ধতি চালু করেছে বাংলাদেশ ব্যাংক। এই পদ্ধতিতে গাড়ি, বাড়ি, কৃষিঋণসহ সব ধরনের ঋণের সুদহার বাড়ছে।

২০ জুন ২০২৩

ক্ষুদ্র ও মাঝারি শিল্পকে (এসএমই) আরও গতিশীল ও সক্ষম করতে নীতিমালায় বড় পরিবর্তন আনছে সরকার। এর অংশ হিসেবে রপ্তানি আদেশ থেকে প্রাপ্ত আয়ের ১০ শতাংশ ব্যাংকে জমা রাখার বাধ্যবাধকতা এসএমই উদ্যোক্তাদের ক্ষেত্রে আর প্রযোজ্য থাকবে না।

১৩ ঘণ্টা আগে

ঋণনির্ভর উন্নয়নের চাপ এখন অর্থনীতিতে স্পষ্ট। চলতি অর্থবছরের প্রথম তিন মাসে (জুলাই-সেপ্টেম্বর) বিদেশি ঋণ প্রাপ্তির চেয়ে প্রায় ১৩ কোটি ডলার বেশি পরিশোধ করতে হয়েছে। ফলে নতুন ঋণ দিয়ে পুরোনো ঋণ পরিশোধের প্রবণতা বেড়েছে এবং বৈদেশিক মুদ্রার রিজার্ভ থেকেও ঋণ পরিশোধ করতে হচ্ছে সরকারকে।

১৪ ঘণ্টা আগে

অনিয়ন্ত্রিত কার্বন নিঃসরণে বাড়ছে জলবায়ু পরিবর্তনজনিত সংকট। দুর্যোগ দিন দিন বাড়লেও তা মোকাবিলায় বিনিয়োগ কমেছে। বিশেষ করে ঘূর্ণিঝড়, বন্যা, খরা, নদীভাঙন, জলাবদ্ধতা, পানি বৃদ্ধি এবং মাটির লবণাক্ততা মোকাবিলায় গৃহীত উদ্যোগ বাস্তবায়নে দেশের ব্যাংক ও আর্থিক প্রতিষ্ঠানগুলোর বিনিয়োগ কমেছে।

১ দিন আগেনিজস্ব প্রতিবেদক, ঢাকা

অনিয়ন্ত্রিত কার্বন নিঃসরণে বাড়ছে জলবায়ু পরিবর্তনজনিত সংকট। দুর্যোগ দিন দিন বাড়লেও তা মোকাবিলায় বিনিয়োগ কমেছে। বিশেষ করে ঘূর্ণিঝড়, বন্যা, খরা, নদীভাঙন, জলাবদ্ধতা, পানি বৃদ্ধি এবং মাটির লবণাক্ততা মোকাবিলায় গৃহীত উদ্যোগ বাস্তবায়নে দেশের ব্যাংক ও আর্থিক প্রতিষ্ঠানগুলোর বিনিয়োগ কমেছে। মূলত চলতি বছরের দ্বিতীয় প্রান্তিকে (এপ্রিল-জুন) টেকসই ও সবুজ অর্থায়নে ব্যাংক ও আর্থিক প্রতিষ্ঠানগুলোর বিনিয়োগ কমেছে ৯ হাজার ৬০৭ কোটি টাকা। এ প্রান্তিকে ব্যাংক ও আর্থিক প্রতিষ্ঠানগুলোর মোট বিনিয়োগ হয়েছে ১ লাখ ৪৮ হাজার ৯৭৪ কোটি ৮৯ লাখ টাকা। এর আগের প্রান্তিকে (জানুয়ারি-মার্চ) মোট বিনিয়োগ হয়েছিল ১ লাখ ৫৮ হাজার ৫৮২ কোটি ৫২ লাখ টাকা।

বাংলাদেশ ব্যাংকের সর্বশেষ প্রকাশিত হালনাগাদ প্রতিবেদন থেকে এ তথ্য জানা গেছে।

প্রতিবেদন অনুযায়ী, চলতি বছরের জুন শেষে টেকসই প্রকল্পে ব্যাংক ও আর্থিক প্রতিষ্ঠানগুলোর অর্থায়নের পরিমাণ দাঁড়িয়েছে ১ লাখ ৪১ হাজার ১২৫ কোটি টাকা। আর চলতি বছরের মার্চ শেষে টেকসই প্রকল্পে ব্যাংক ও আর্থিক প্রতিষ্ঠানগুলোর অর্থায়নের পরিমাণ ছিল ১ লাখ ৪৯ হাজার ৮১৯ কোটি শূন্য ৫ লাখ টাকা। সেই হিসাবে তিন মাসের ব্যবধানে টেকসই প্রকল্পে অর্থায়ন কমেছে ৮ হাজার ৬৯৩ কোটি ২ লাখ টাকা।

তথ্যানুযায়ী, চলতি বছরের এপ্রিল-জুন প্রান্তিকে টেকসই খাতে ব্যাংকগুলো অর্থায়ন করেছে ১ লাখ ৩৮ হাজার ৩৯৫ কোটি ৩১ লাখ টাকা এবং এ খাতে আর্থিক প্রতিষ্ঠানগুলো অর্থায়ন করেছে ২ হাজার ৭৩০ কোটি ৫৪ লাখ টাকা।

বাংলাদেশ ব্যাংকের সাসটেইনেবল ফাইন্যান্স পলিসি অনুযায়ী, ব্যাংকগুলো সাসটেইনেবল ফিন্যান্সের ১১ ক্যাটাগরিতে মোট ৬৮টি পণ্যের বিপরীতে ঋণ দিতে পারে। এসব পণ্যের অধিকাংশই সবুজ অর্থায়নের অন্তর্ভুক্ত। টেকসই প্রকল্পের মধ্যে রয়েছে, কৃষি, সিএমএসএমই, পরিবেশবান্ধব কারখানা, সামাজিকভাবে দায়িত্বশীল প্রকল্পে অর্থায়ন। যদিও চলমান ঋণের ২০ শতাংশ টেকসই প্রকল্পে দেওয়ার নির্দেশ আছে বাংলাদেশ ব্যাংকের।

এদিকে পরিবেশবান্ধব প্রকল্পের মধ্যে সৌরবিদ্যুৎ উৎপাদন, বর্জ্য পরিশোধনাগার বা ইটিপি নির্মাণ, পরিবেশবান্ধব ইট উৎপাদন অন্যতম। এ খাতে মোট মেয়াদি ঋণের ৫ শতাংশ ঋণ দেওয়ার শর্ত রয়েছে।

টেকসই ও সবুজ অর্থায়নে ব্যাংক ও আর্থিক প্রতিষ্ঠানগুলোকে উৎসাহিত করতে গত কয়েক বছর বিভিন্ন মানদণ্ডে দেশের ব্যাংক ও আর্থিক প্রতিষ্ঠানগুলোর (এনবিএফআই) টেকসই বা সাসটেইনেবল রেটিং বা মান প্রকাশ করছে বাংলাদেশ ব্যাংক।

কেন্দ্রীয় ব্যাংকের প্রতিবেদন বলছে, পরিবেশবান্ধব তথা সবুজ প্রকল্পে চলতি বছরের জুন শেষে ব্যাংক ও আর্থিক প্রতিষ্ঠানগুলোর অর্থায়নের পরিমাণ দাঁড়িয়েছে ৭ হাজার ৮৪৯ কোটি শূন্য ৪ লাখ টাকা। আর তিন মাস আগে অর্থাৎ চলতি বছরের মার্চ শেষে ব্যাংক ও আর্থিক প্রতিষ্ঠানগুলোর অর্থায়নের পরিমাণ ছিল ৮ হাজার ৭৬৩ কোটি ৪৭ লাখ টাকা। সেই হিসাবে তিন মাসের ব্যবধানে সবুজ প্রকল্পে ব্যাংক ও আর্থিক প্রতিষ্ঠানগুলোর অর্থায়ন কমেছে ৯১৪ কোটি ৪৩ লাখ টাকা।

তথ্য বলছে, চলতি বছরের দ্বিতীয় প্রান্তিকে (এপ্রিল-জুন) সবুজ প্রকল্পে ব্যাংকগুলোর অর্থায়নের পরিমাণ ছিল ৭ হাজার ৭০ কোটি ৪৫ লাখ টাকা এবং এ খাতে আর্থিক প্রতিষ্ঠানগুলোর অর্থায়নের পরিমাণ ছিল ৭৭৮ কোটি ৫৯ লাখ টাকা।

প্রতিবেদন অনুযায়ী, টেকসই কৃষিতে জুন প্রান্তিকে ব্যাংক ও আর্থিক প্রতিষ্ঠানগুলোর অর্থায়ন বেড়েছে। জুন শেষে এ খাতে ব্যাংক ও আর্থিক প্রতিষ্ঠানের অর্থায়নের পরিমাণ দাঁড়িয়েছে ৯ হাজার ৬৩৫ কোটি ১৪ লাখ টাকা। আর মার্চ শেষে এ খাতে অর্থায়নের পরিমাণ ছিল ৭ হাজার ৯২৪ কোটি ৯৭ লাখ টাকা। সেই হিসাবে জুন প্রান্তিকে টেকসই কৃষিতে অর্থায়ন বেড়েছে ১ হাজার ৭১০ কোটি টাকা।

অনিয়ন্ত্রিত কার্বন নিঃসরণে বাড়ছে জলবায়ু পরিবর্তনজনিত সংকট। দুর্যোগ দিন দিন বাড়লেও তা মোকাবিলায় বিনিয়োগ কমেছে। বিশেষ করে ঘূর্ণিঝড়, বন্যা, খরা, নদীভাঙন, জলাবদ্ধতা, পানি বৃদ্ধি এবং মাটির লবণাক্ততা মোকাবিলায় গৃহীত উদ্যোগ বাস্তবায়নে দেশের ব্যাংক ও আর্থিক প্রতিষ্ঠানগুলোর বিনিয়োগ কমেছে। মূলত চলতি বছরের দ্বিতীয় প্রান্তিকে (এপ্রিল-জুন) টেকসই ও সবুজ অর্থায়নে ব্যাংক ও আর্থিক প্রতিষ্ঠানগুলোর বিনিয়োগ কমেছে ৯ হাজার ৬০৭ কোটি টাকা। এ প্রান্তিকে ব্যাংক ও আর্থিক প্রতিষ্ঠানগুলোর মোট বিনিয়োগ হয়েছে ১ লাখ ৪৮ হাজার ৯৭৪ কোটি ৮৯ লাখ টাকা। এর আগের প্রান্তিকে (জানুয়ারি-মার্চ) মোট বিনিয়োগ হয়েছিল ১ লাখ ৫৮ হাজার ৫৮২ কোটি ৫২ লাখ টাকা।

বাংলাদেশ ব্যাংকের সর্বশেষ প্রকাশিত হালনাগাদ প্রতিবেদন থেকে এ তথ্য জানা গেছে।

প্রতিবেদন অনুযায়ী, চলতি বছরের জুন শেষে টেকসই প্রকল্পে ব্যাংক ও আর্থিক প্রতিষ্ঠানগুলোর অর্থায়নের পরিমাণ দাঁড়িয়েছে ১ লাখ ৪১ হাজার ১২৫ কোটি টাকা। আর চলতি বছরের মার্চ শেষে টেকসই প্রকল্পে ব্যাংক ও আর্থিক প্রতিষ্ঠানগুলোর অর্থায়নের পরিমাণ ছিল ১ লাখ ৪৯ হাজার ৮১৯ কোটি শূন্য ৫ লাখ টাকা। সেই হিসাবে তিন মাসের ব্যবধানে টেকসই প্রকল্পে অর্থায়ন কমেছে ৮ হাজার ৬৯৩ কোটি ২ লাখ টাকা।

তথ্যানুযায়ী, চলতি বছরের এপ্রিল-জুন প্রান্তিকে টেকসই খাতে ব্যাংকগুলো অর্থায়ন করেছে ১ লাখ ৩৮ হাজার ৩৯৫ কোটি ৩১ লাখ টাকা এবং এ খাতে আর্থিক প্রতিষ্ঠানগুলো অর্থায়ন করেছে ২ হাজার ৭৩০ কোটি ৫৪ লাখ টাকা।

বাংলাদেশ ব্যাংকের সাসটেইনেবল ফাইন্যান্স পলিসি অনুযায়ী, ব্যাংকগুলো সাসটেইনেবল ফিন্যান্সের ১১ ক্যাটাগরিতে মোট ৬৮টি পণ্যের বিপরীতে ঋণ দিতে পারে। এসব পণ্যের অধিকাংশই সবুজ অর্থায়নের অন্তর্ভুক্ত। টেকসই প্রকল্পের মধ্যে রয়েছে, কৃষি, সিএমএসএমই, পরিবেশবান্ধব কারখানা, সামাজিকভাবে দায়িত্বশীল প্রকল্পে অর্থায়ন। যদিও চলমান ঋণের ২০ শতাংশ টেকসই প্রকল্পে দেওয়ার নির্দেশ আছে বাংলাদেশ ব্যাংকের।

এদিকে পরিবেশবান্ধব প্রকল্পের মধ্যে সৌরবিদ্যুৎ উৎপাদন, বর্জ্য পরিশোধনাগার বা ইটিপি নির্মাণ, পরিবেশবান্ধব ইট উৎপাদন অন্যতম। এ খাতে মোট মেয়াদি ঋণের ৫ শতাংশ ঋণ দেওয়ার শর্ত রয়েছে।

টেকসই ও সবুজ অর্থায়নে ব্যাংক ও আর্থিক প্রতিষ্ঠানগুলোকে উৎসাহিত করতে গত কয়েক বছর বিভিন্ন মানদণ্ডে দেশের ব্যাংক ও আর্থিক প্রতিষ্ঠানগুলোর (এনবিএফআই) টেকসই বা সাসটেইনেবল রেটিং বা মান প্রকাশ করছে বাংলাদেশ ব্যাংক।

কেন্দ্রীয় ব্যাংকের প্রতিবেদন বলছে, পরিবেশবান্ধব তথা সবুজ প্রকল্পে চলতি বছরের জুন শেষে ব্যাংক ও আর্থিক প্রতিষ্ঠানগুলোর অর্থায়নের পরিমাণ দাঁড়িয়েছে ৭ হাজার ৮৪৯ কোটি শূন্য ৪ লাখ টাকা। আর তিন মাস আগে অর্থাৎ চলতি বছরের মার্চ শেষে ব্যাংক ও আর্থিক প্রতিষ্ঠানগুলোর অর্থায়নের পরিমাণ ছিল ৮ হাজার ৭৬৩ কোটি ৪৭ লাখ টাকা। সেই হিসাবে তিন মাসের ব্যবধানে সবুজ প্রকল্পে ব্যাংক ও আর্থিক প্রতিষ্ঠানগুলোর অর্থায়ন কমেছে ৯১৪ কোটি ৪৩ লাখ টাকা।

তথ্য বলছে, চলতি বছরের দ্বিতীয় প্রান্তিকে (এপ্রিল-জুন) সবুজ প্রকল্পে ব্যাংকগুলোর অর্থায়নের পরিমাণ ছিল ৭ হাজার ৭০ কোটি ৪৫ লাখ টাকা এবং এ খাতে আর্থিক প্রতিষ্ঠানগুলোর অর্থায়নের পরিমাণ ছিল ৭৭৮ কোটি ৫৯ লাখ টাকা।

প্রতিবেদন অনুযায়ী, টেকসই কৃষিতে জুন প্রান্তিকে ব্যাংক ও আর্থিক প্রতিষ্ঠানগুলোর অর্থায়ন বেড়েছে। জুন শেষে এ খাতে ব্যাংক ও আর্থিক প্রতিষ্ঠানের অর্থায়নের পরিমাণ দাঁড়িয়েছে ৯ হাজার ৬৩৫ কোটি ১৪ লাখ টাকা। আর মার্চ শেষে এ খাতে অর্থায়নের পরিমাণ ছিল ৭ হাজার ৯২৪ কোটি ৯৭ লাখ টাকা। সেই হিসাবে জুন প্রান্তিকে টেকসই কৃষিতে অর্থায়ন বেড়েছে ১ হাজার ৭১০ কোটি টাকা।

মূল্যস্ফীতি ঠেকাতে ৯ শতাংশ সুদহারের সীমা তুলে নিয়ে সুদহার নির্ধারণে নতুন পদ্ধতি চালু করেছে বাংলাদেশ ব্যাংক। এই পদ্ধতিতে গাড়ি, বাড়ি, কৃষিঋণসহ সব ধরনের ঋণের সুদহার বাড়ছে।

২০ জুন ২০২৩

ক্ষুদ্র ও মাঝারি শিল্পকে (এসএমই) আরও গতিশীল ও সক্ষম করতে নীতিমালায় বড় পরিবর্তন আনছে সরকার। এর অংশ হিসেবে রপ্তানি আদেশ থেকে প্রাপ্ত আয়ের ১০ শতাংশ ব্যাংকে জমা রাখার বাধ্যবাধকতা এসএমই উদ্যোক্তাদের ক্ষেত্রে আর প্রযোজ্য থাকবে না।

১৩ ঘণ্টা আগে

ঋণনির্ভর উন্নয়নের চাপ এখন অর্থনীতিতে স্পষ্ট। চলতি অর্থবছরের প্রথম তিন মাসে (জুলাই-সেপ্টেম্বর) বিদেশি ঋণ প্রাপ্তির চেয়ে প্রায় ১৩ কোটি ডলার বেশি পরিশোধ করতে হয়েছে। ফলে নতুন ঋণ দিয়ে পুরোনো ঋণ পরিশোধের প্রবণতা বেড়েছে এবং বৈদেশিক মুদ্রার রিজার্ভ থেকেও ঋণ পরিশোধ করতে হচ্ছে সরকারকে।

১৪ ঘণ্টা আগে

কিছুটা কমানোর পর দেশের বাজারে সোনার দাম আবার বাড়ানো হয়েছে। সবচেয়ে ভালো মানের বা ২২ ক্যারেটের প্রতি ভরি (১১ দশমিক ৬৬৪ গ্রাম) সোনার দাম বাড়ানো হয়েছে ১ হাজার ৬৮০ টাকা। এতে ১ ভরি সোনার দাম ২ লাখ ১ হাজার ৭৭৬ টাকা হয়েছে।

১৮ ঘণ্টা আগে